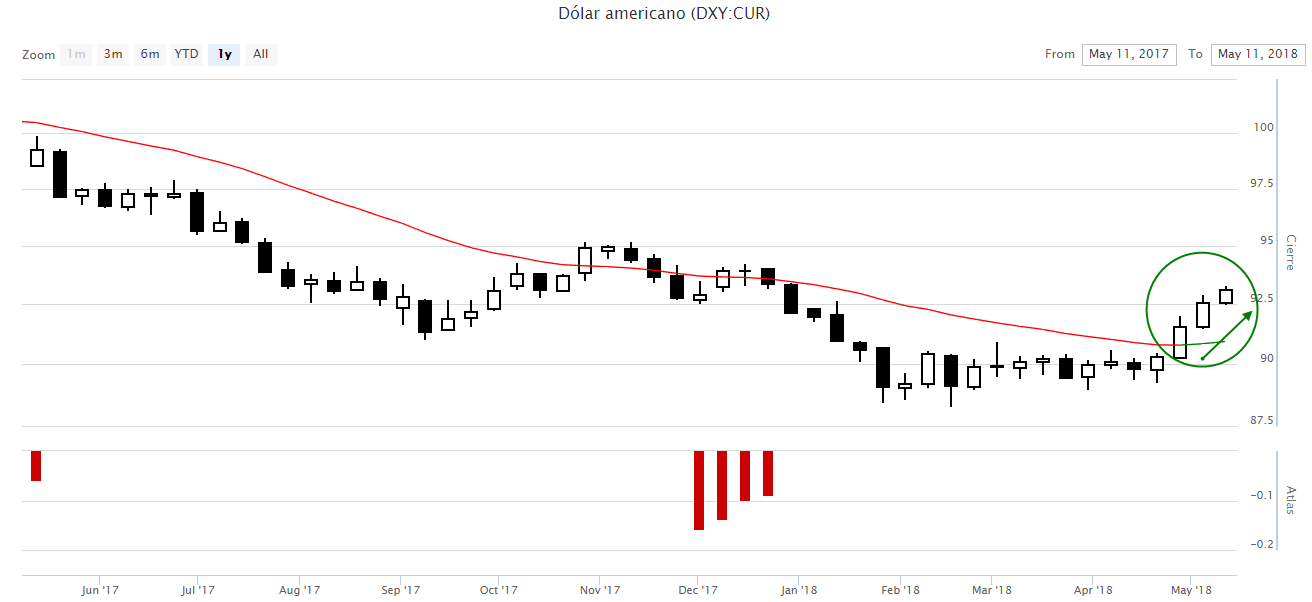

Tal y como vimos la semana pasada, el dólar estadounidense se está fortaleciendo a nivel global, un fortalecimiento de la divisa estadounidense que se refleja en el aspecto alcista del Dollar Index.

Tal y como vimos la semana pasada, el dólar estadounidense se está fortaleciendo a nivel global, un fortalecimiento de la divisa estadounidense que se refleja en el aspecto alcista del Dollar Index.

Recordar, por si alguien se incorpora de nuevo y no lo sabe, que el aspecto del dólar, de forma individual, se ha de analizar mediante el Dollar Index. Este es un índice que mide el valor del dólar estadounidense con relación a una cesta de monedas y esto nos permite tener una visión general de la fortaleza del dólar con respecto a un conjunto de divisas extranjeras.

Actualmente, el Dollar Index se calcula por una media geométrica ponderada del valor del dólar en comparación con:

- Euro (EUR), 57.6%

- Yen japonés (JPY), 13.6%

- Libra esterlina (GBP), 11.9%

- Dólar canadiense (CAD), 9.1%

- Corona sueca (SEK), 4.2%

- Franco suizo (CHF) 3.6%

Tal y como explico en mi libro el código de Wall Street, las divisas son un producto peculiar y su fuerza se mide por el comportamiento de su MM30. Una tendencia alcista en un índice divisa es sinónimo de una divisa fuerte, mientras que una MM30 en un índice divisa indica debilidad en la divisa analizada. Por esta razón he eliminado el RScMansfield del gráfico, las divisas son un producto diferente a las bolsas de valores, usar el RScMansfield en estos análisis sería como comparar peras con manzanas.

A continuación podéis ver el gráfico del dólar:

Ahora mismo la media móvil de 30 semanas es alcista lo que indica que tras varios meses en los que el dólar fue una divisa que tendía a depreciarse frente al resto de divisas mundiales, ahora mismo es una divisa que tiende a apreciarse.

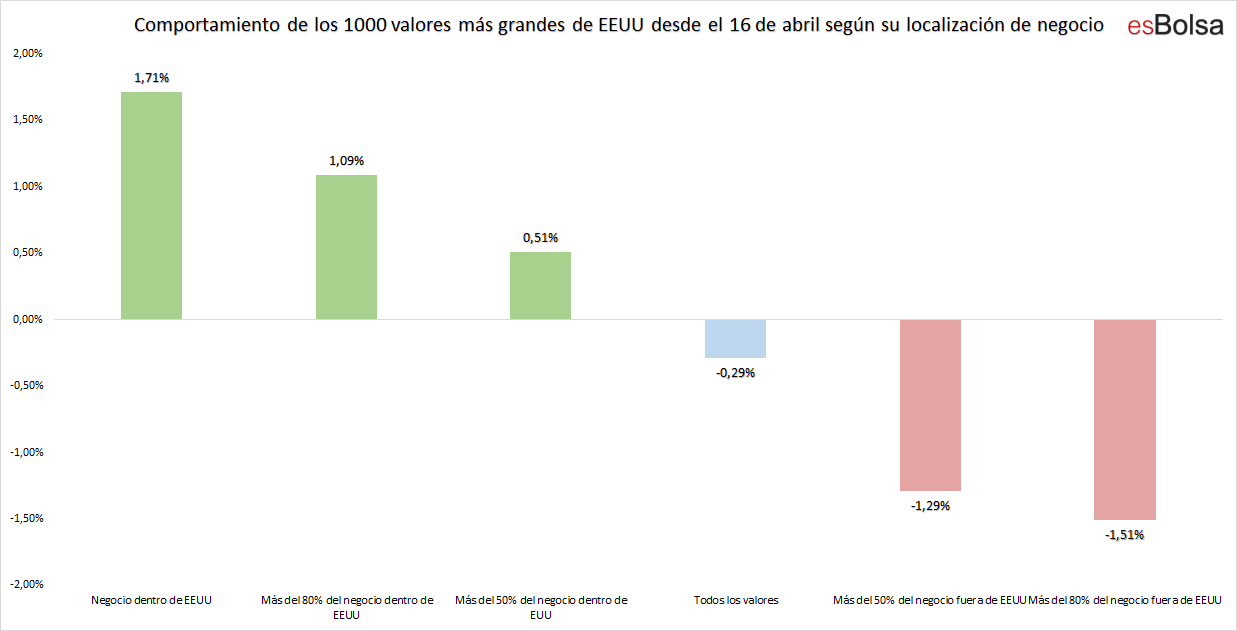

Personalmente ya sabéis que centro mi operativa en las bolsas de valores, no obstante, de vez en cuando, seguimos este tipo de activos ya que su comportamiento tiene repercusiones en varios aspectos del mercado. Por ejemplo, las compañías estadounidenses que generan sus ingresos dentro de EE.UU. se están comportando mejor que las empresas exportadoras estadounidenses cuya fuente de negocio se produce fuera del país.

Para verlo, he preparado la siguiente gráfica que muestra el rendimiento promedio desde el 16 de abril (punto de inflexión en el dólar en su reciente revalorización) de las 1000 empresas cotizadas más grandes de EEUU. La gráfica se divide en diferentes columnas según los niveles de exposición al mercado doméstico o exterior de los ingresos de las compañías.

El rendimiento promedio de las 1000 cotizadas más importantes en EEUU desde el punto de inflexión del dólar a mediados de abril es del -0,29%. Ahora bien, se observa como las acciones que generan sus ingresos dentro de EEUU han visto una ganancia media del +1,71%. Por otro lado, las acciones que generan más del 80% de sus ingresos fuera del mercado estadounidense han caído una media del -1,51%. Como se puede observar esta es una gran diferencia en el rendimiento en apenas un mes, lo que pone de manifiesto de la influencia que tiene el mercado de divisas en las empresas según su estructura de negocio.

A nivel de nuestra metodología de inversión a medio plazo, esto no afecta en nada, ya que los valores con peor comportamiento mostrarán una fortaleza relativa negativa, quedando descartados para invertir. No obstante, quería comentar este aspecto a modo informativo/formativo de como la fluctuación del dólar tiene su influencia dentro de las propias cotizadas estadounidenses.

Recuerda que toda mi metodología de inversión viene explicada en detalle en el libro “El código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito a todas las herramientas de esBolsa.