Transcurrida la primera mitad del mes de enero ha quedado confirmado que estamos ante uno de los inicios de ejercicio más fuertes de la historia para el mercado americano. En las primeras 11 jornadas hábiles de 2018 el S&P 500 se ha revalorizado un 4,22% lo que sitúa el inicio de este 2018 como el octavo inicio de año más fuerte del S&P 500 durante la era moderna.

Transcurrida la primera mitad del mes de enero ha quedado confirmado que estamos ante uno de los inicios de ejercicio más fuertes de la historia para el mercado americano. En las primeras 11 jornadas hábiles de 2018 el S&P 500 se ha revalorizado un 4,22% lo que sitúa el inicio de este 2018 como el octavo inicio de año más fuerte del S&P 500 durante la era moderna.

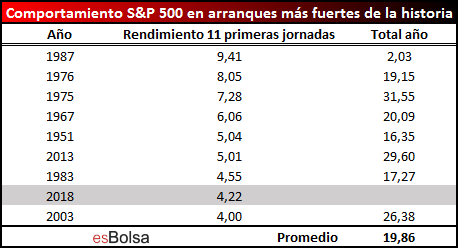

Para seguir estudiando como se comporta el mercado tras un brillante inicio de año, he recopilado datos desde el año 1950 y he observado que en la era moderna hay 9 precedentes (incluyendo este 2018) en los que el mercado fue capaz de conseguir alzas del 4% o más en las 11 primeras jornadas del ejercicio.

La siguiente tabla muestra todos esos precedentes, así como el rendimiento alcanzado por el mercado al cierre del ejercicio.

Hay varios detalles interesantes. El primero que llama la atención es que, tras una brillante primera mitad de enero, el balance al fin del ejercicio ha resultado positivo en absolutamente todos los precedentes de la era moderna y tan solo en 1987 el S&P 500 cerró con rentabilidades de menos de dos dígitos.

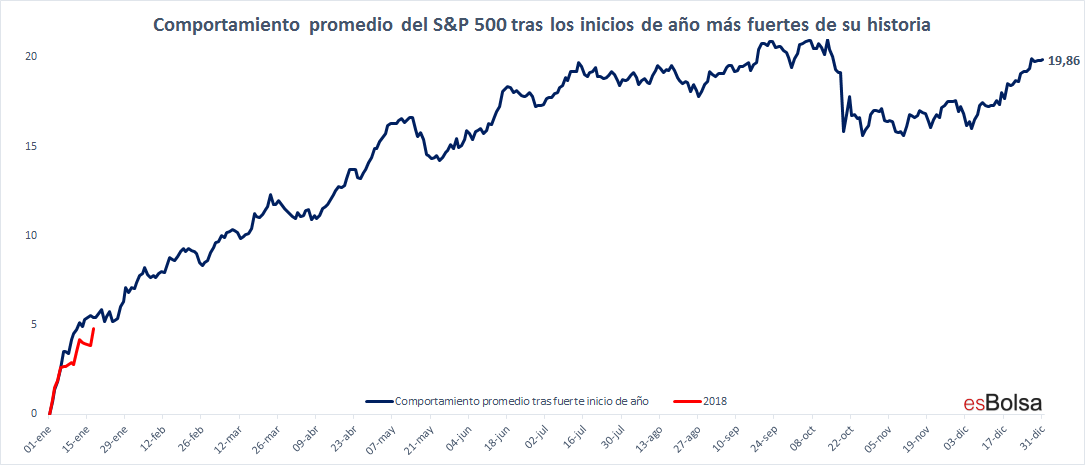

Para seguir profundizando en el comportamiento del mercado, después de una primera mitad de enero brillante, he preparado la siguiente gráfica que representa el comportamiento promedio experimentado en el transcurso del año tras vivir un buen inicio de ejercicio.

Tras alzas del 4% o más en la primera mitad de enero, el mercado fue capaz de cerrar el balance del año siguiente con un rendimiento promedio del 19,86%. Teniendo en cuenta que en la era moderna el S&P 500 ha rendido de media un 7% anual, el rendimiento medio del mercado en los años en los que los primeros 5 días del ejercicio fueron muy fuertes se sitúa un 12,86% por encima de su promedio histórico.

La mayor debilidad para el patrón se observa en la recta final del ejercicio. Ahora bien, hay que tener en cuenta que esa parte de la muestra se ve muy influenciada por el crash de 1987 que se produjo tras una clara debilidad en los indicadores de amplitud y un incremento notable en los rendimientos de los bonos, situación que actualmente no se repite en este 2018.

Como siempre os digo en estos casos, los patrones estacionales están ahí para ofrecer una visión orientadora (que no operativa) de los mercados. Estos datos están bien para conocer cómo ha reaccionado el mercado ante situaciones similares, pero a la hora de operar lo importante siempre serán los aspectos técnicos que muestren tanto los mercados, como los sectores y los valores.

Recuerda que toda mi metodología de inversión viene explicada en detalle en mi libro “El código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito a todas las herramientas de esBolsa.