Resta poco más de un mes para alcanzar el ecuador de este ejercicio 2021, un año que se está caracterizando por diferentes movimientos en los flujos monetarios, como la debilidad del dólar y su repercusión en los mercados de materias primas o la rotación sectorial existente en diferentes segmentos del mercado, debido entre otras cosas a las presiones inflacionistas y a los movimientos en los mercados de renta fija. Es por ello que vamos a darle un vistazo a los principales activos que centran el flujo de capitales a escala mundial.

Resta poco más de un mes para alcanzar el ecuador de este ejercicio 2021, un año que se está caracterizando por diferentes movimientos en los flujos monetarios, como la debilidad del dólar y su repercusión en los mercados de materias primas o la rotación sectorial existente en diferentes segmentos del mercado, debido entre otras cosas a las presiones inflacionistas y a los movimientos en los mercados de renta fija. Es por ello que vamos a darle un vistazo a los principales activos que centran el flujo de capitales a escala mundial.

Es un tema que por desgracia no se trata mucho en España, pero que en EEUU es casi una “Biblia” para todo inversor de medio plazo. El estudio del comportamiento de estos cuatro activos, nos ayuda a dirigir nuestro capital hacia las mejores oportunidades y en cierta manera nos permite palpar el estado de salud de los diferentes mercados, sacando así ventaja sobre el resto de participantes.

Entiendo que este tema pueda resultar aburrido para todo aquel que sólo busque ganar dinero a base de operaciones y poco más, pero es que, al igual que en la vida, la comprensión del medio en el que nos movemos es imprescindible para nuestra supervivencia en los mercados.

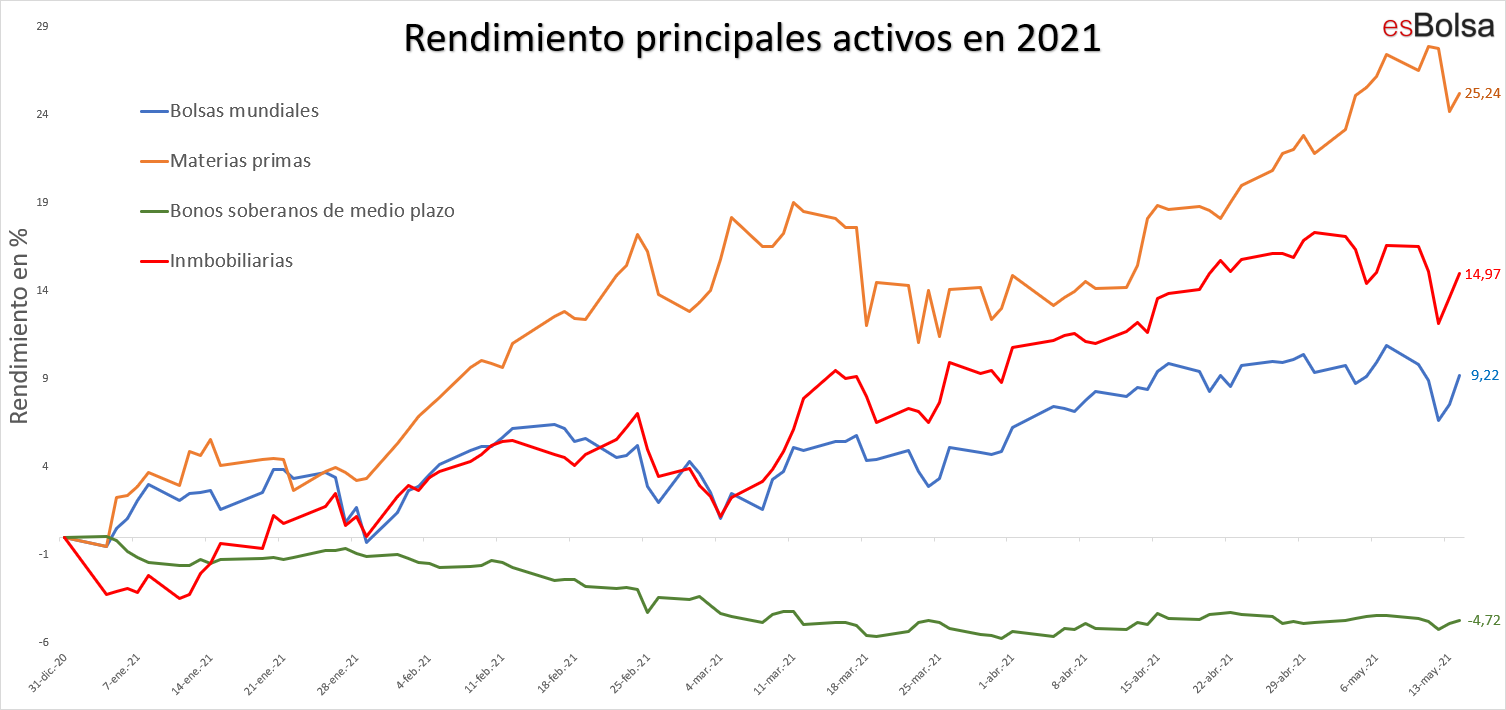

La siguiente gráfica representa el rendimiento en términos porcentuales de los 4 grandes grupos de productos en este ejercicio 2021: renta variable global (línea roja), renta fija soberana (línea verde), materias primas (línea naranja) y empresas inmobiliarias (línea azul).

Las materias primas son el segmento de mercado que con diferencia acumula mayores alzas (+25,24%). Durante los últimos meses hemos tratado detenidamente desde estas líneas las razones de estas alzas (debilidad del dólar), así como los sectores más beneficiados por este movimiento en los precios de los productos básicos.

Tanto las empresas de inversión inmobiliaria como la renta variable mundial también acumulan avances del 14,97% y del 9,22% respectivamente este ejercicio. Las empresas de bienes raíces históricamente tienden a funcionar mejor que el promedio del mercado en entornos inflacionistas, ya que sus activos (inmuebles) son considerados por los inversores como un refugio frente a la inflación. Es por ello que, en este entorno de alzas en las materias primas y presiones inflacionistas, no resulta extraño ver a las empresas inmobiliarias doblando prácticamente en rendimiento al promedio de bolsas mundiales.

Por su parte, el “farolillo rojo” lo ocupa la renta fija soberana con caídas cercanas a los 5 puntos porcentuales en este 2021. La renta fija de mayor calidad crediticia es probablemente el producto más perjudicado cuando el mercado descuenta alzas en las expectativas de inflación.

Existe el temor a que una inflación rampante obligue a los bancos centrales a retirar estímulos, reducir balance o incluso subir los tipos de interés. Medidas que impactan en el mercado secundario de los bonos haciendo caer los precios y perjudicando a aquellos que tenían posiciones previas. Por ejemplo, una subida de los tipos provocaría que las nuevas emisiones tuvieran que ofrecer más rentabilidad y los bonos en circulación tendrían que reducir aún más su precio para competir con esa rentabilidad.

El mercado de bonos es un mercado que seguimos con atención, ya que, tal y como explico tanto en el curso on-line para inversores de esBolsa.com como en mi libro “El Código de Wall Street” si las caídas en este producto se mantienen y se vuelven más acusadas, la historia demuestra que podrían generar problemas para la renta variable.

Recuerda que la metodología de inversión viene explicada en detalle en mi libro “El código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito a todas las herramientas de esBolsa.