El S&P 500 cerró con alzas de prácticamente 27 puntos porcentuales el pasado ejercicio, lo que ha situado al pasado año 2021 como el ejercicio con el noveno mayor retorno anual desde 1950 para el S&P 500.

El S&P 500 cerró con alzas de prácticamente 27 puntos porcentuales el pasado ejercicio, lo que ha situado al pasado año 2021 como el ejercicio con el noveno mayor retorno anual desde 1950 para el S&P 500.

Dado el extraordinario rendimiento del pasado año en el mercado de valores estadounidense, he realizado un estudio que refleja cómo suele comportarse este mercado tras un sobresaliente ejercicio.

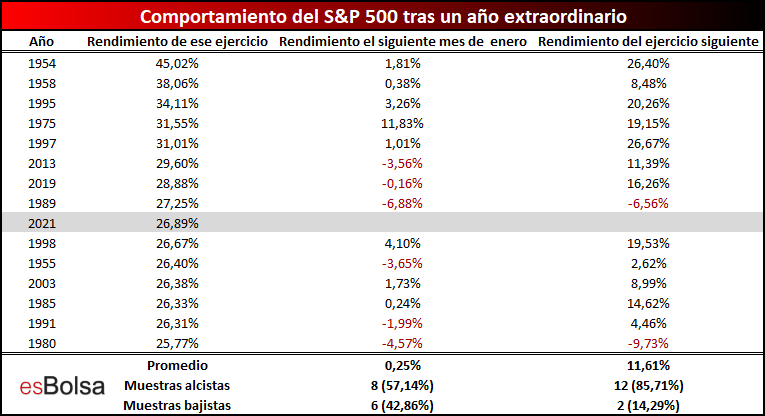

La siguiente tabla muestra cada una de las veces que el S&P 500 registró alzas de más de 25 puntos porcentuales en un único ejercicio, así como el rendimiento alcanzado por el mercado en el siguiente mes de enero y durante todo el año siguiente.

Si observamos el rendimiento medio histórico del mes de enero después de un ejercicio muy fuerte, observamos cómo el mercado acumula avances promedio del 0,25% en el primer mes de año. Si tenemos en cuenta los 71 años transcurridos desde el año 1950, el mercado en enero acumula unas revalorizaciones promedio del 1,07%, esto significa que, tras un ejercicio muy positivo para el mercado, el rendimiento promedio en el primer mes del año siguiente tiende a ser más débil que la media.

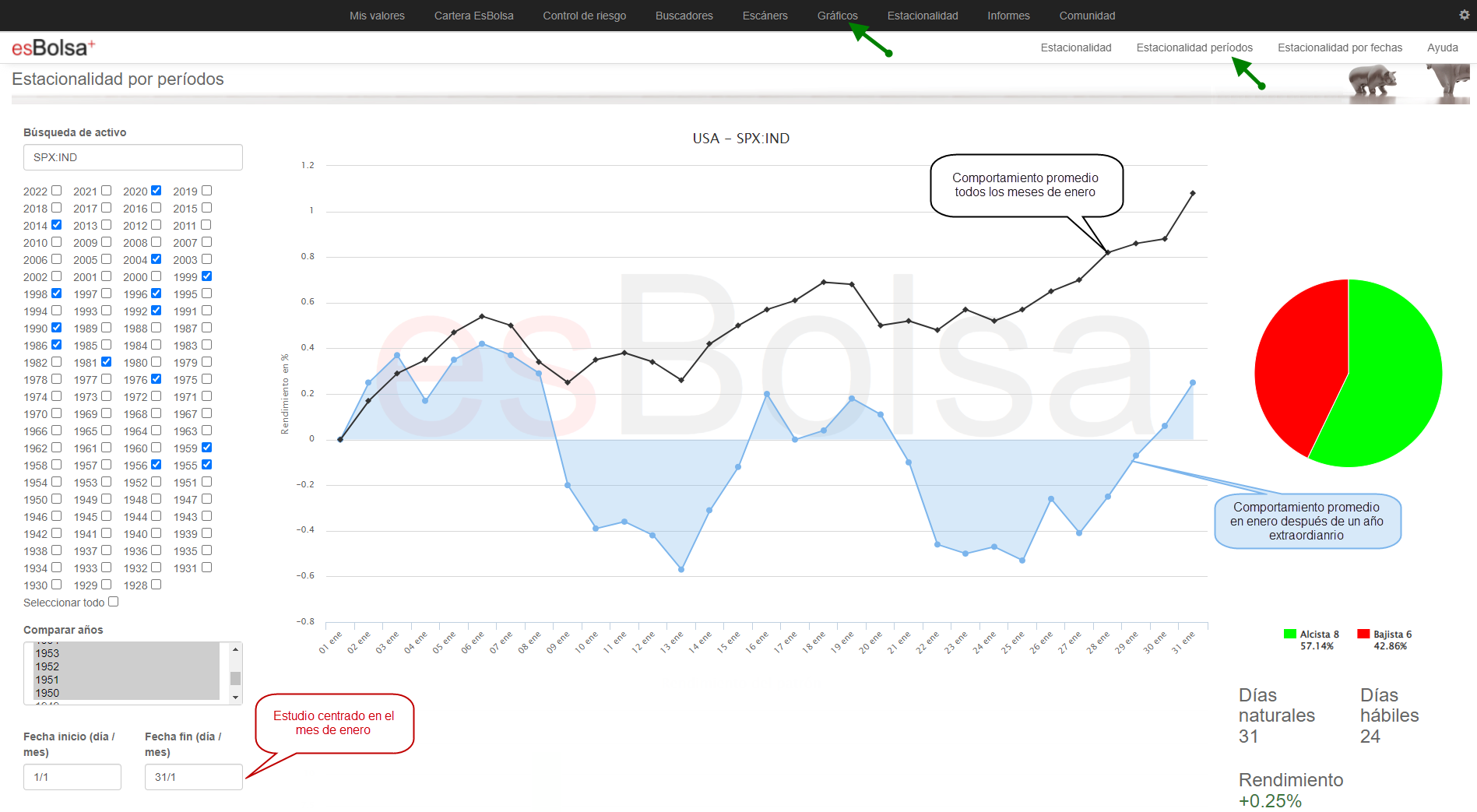

Para verlo más detalladamente, el siguiente gráfico generado con la herramienta estacionalidad por periodos de esBolsa muestra esta comparativa, representando con un área azul el rendimiento medio del S&P 500 en enero, cuando el ejercicio anterior fue extraordinariamente alcista para el S&P 500, y con una línea negra el comportamiento promedio histórico del S&P 500 en todos los años durante enero.

Como se puede observar, tras un ejercicio muy fuerte, el mercado tiende a experimentar dudas en enero, registrando un rendimiento promedio por debajo de la media histórica. Esto tiene su lógica, ya que tras un año de fuertes revalorizaciones los inversores pueden tener emociones encontradas para decidir si recoger beneficios o seguir con las compras.

En lo que respecta al año siguiente, si tenemos en cuenta que en los 71 años transcurridos desde 1950, el mercado acumula unas revalorizaciones promedio del 9,24% anual, la lectura del 11,61% que consiguen los años siguientes a un extraordinario ejercicio se sitúa por encima del promedio. Además de esto, desde 1950 el mercado ha cerrado en positivo el 72,60% de los ejercicios, mientras que en los años posteriores a un gran ejercicio la lectura sube hasta el 85,71%.

El siguiente gráfico, también generado con la herramienta estacionalidad por periodos de esBolsa, muestra la comparativa anual completa, representando con un área azul el rendimiento medio del S&P 500 el año siguiente de haber experimentado un extraordinario rendimiento, y con una línea negra el promedio histórico de todos los años.

La gráfica refleja que los años siguientes a un extraordinario ejercicio, pasado ese primer mes de “dudas”, los mercados tienden a subir con fuerza entre febrero y julio. Durante la segunda mitad de julio y la primera quincena de octubre en el mercado suele experimentarse una recogida de beneficios, siendo este el periodo de mayor debilidad. Esta corrección llega a su fin en los últimos coletazos del mes de octubre, momento desde el cual el mercado tiende a experimentar un fuerte rally fin de año que eleva la rentabilidad promedio a cierre del ejercicio hasta el 11,61%.

Como siempre os digo en estos casos, los patrones estacionales están ahí para ofrecer una visión orientadora (que no operativa) de los mercados. Estos datos están bien para conocer cómo ha reaccionado el mercado ante situaciones similares, pero a la hora de operar lo importante siempre serán los aspectos técnicos que muestren tanto los mercados, como los sectores y los valores.

Recuerda que toda mi metodología de inversión viene explicada en detalle en mi libro “El código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito a todas las herramientas de esBolsa.