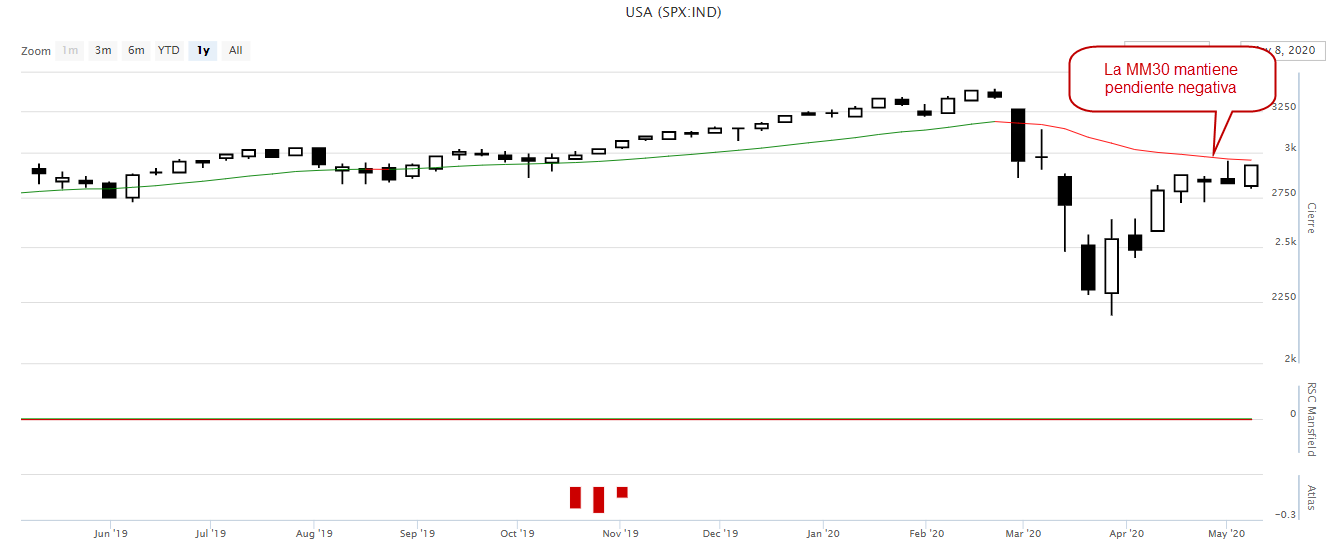

El índice rector americano S&P 500 en estas primeras semanas de mayo sigue operando con una media móvil de 30 semanas que muestra pendiente descendiente. Esto significa que, a pesar del rebote de las últimas jornadas, el mercado americano sigue mostrando un sesgo bajista de medio plazo en sus cotizaciones, lo que mantiene nuestra operativa en modo cautela tal y como dictan las reglas de nuestro método de inversión.

Dado que con el estreno del mes de mayo nos hemos sumergido en los 6 meses del año que estacionalmente son menos favorables para el mercado (con el famoso refrán “Sell in may and go away”) he sentido curiosidad por estudiar cómo suele comportarse el mercado cuando inicia este tramo históricamente “menos favorable” con una pendiente negativa de su promedio móvil de 30 semanas.

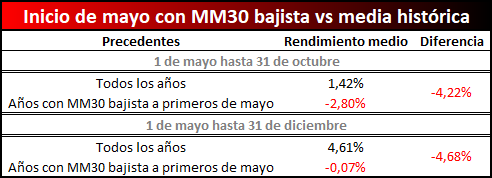

En la era modera (año 1950 hasta hoy), el S&P 500 ha estrenado el mes de mayo con una pendiente negativa de su promedio móvil de 30 semanas en 20 ocasiones (la actual es la vigesimoprimera). Para comprobar cómo suele comportarse el mercado cuando esto sucede, he preparado la siguiente tabla que compara el rendimiento del mercado tanto entre mayo y octubre (estacionalmente los 6 peores meses del año) como en el resto del año en dos escenarios diferentes.

El primero de ellos es la media de todos los años y el segundo es el rendimiento medio del mercado en los años en los que el mes de mayo se inició con una pendiente negativa de la MM30.

Esto nos permitirá comparar cómo suele hacerlo el mercado cuando se sumerge en los peores 6 meses con una pendiente bajista de la MM30 con respecto a la media histórica de todos los años (tanto alcistas como bajistas).

Como se puede observar, en ambos plazos estudiados, el comportamiento del mercado cuando se inicia el mes de mayo con una pendiente negativa de la MM30 es inferior al promedio.

En concreto, en los 70 años transcurridos desde el año 1950 el S&P 500 promedia alzas del 1,42% entre mayo y octubre. En cambio, los años en los que el S&P 500 entró en mayo con una pendiente negativa de su MM30 el rendimiento fue del -2,80%. Dicho en otras palabras, los años en los que el S&P 500 inició sus peores 6 meses con una pendiente negativa de su MM30, rindió un 4,22% menos que el promedio histórico.

Si extendemos el punto de mira hasta fin de año, las cifras no mejoran. Desde el 1 de mayo hasta el 31 de diciembre el S&P 500 promedia avances del 4,61% desde 1950. En cambio, los años en los que el mes de mayo se estrenó con un sesgo bajista de la MM30 el rendimiento se quedó en el -0,07%. Esto supone un 4,68% de rendimiento inferior a la media.

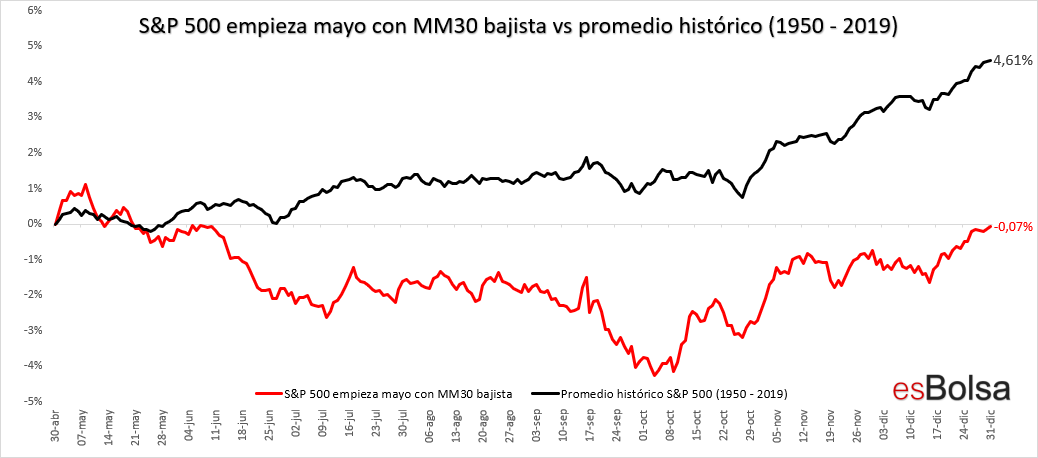

Para ver de forma más visual el comportamiento del mercado, después de iniciar un mes de mayo con un sesgo bajista de su MM30, he preparado la siguiente gráfica que representa con una línea roja el comportamiento promedio experimentado por el S&P 500 en el transcurso del año tras iniciar el mes de mayo con un sesgo bajista de la MM30. La línea negra muestra el comportamiento promedio de todos los años.

Como se puede observar, la debilidad suele apoderarse de los mercados durante el verano cuando el S&P 500 inicia el mes de mayo con una pendiente negativa de la MM30. De hecho, de los 20 precedentes existentes, tan solo 9 ejercicios lograron mantenerse con tímidos ascensos a finales de septiembre. Los otros 11 precedentes acumulaban pérdidas a finales de verano.

A partir de octubre es cierto que los precedentes tendieron a recuperarse, pero a pesar de la recuperación, no lograron situar el rendimiento promedio en positivo a fin de año.

Como siempre os digo, los patrones estacionales están ahí para ofrecer una visión orientadora (que no operativa) de los mercados. Estos datos están bien para conocer cómo ha reaccionado el mercado ante situaciones similares, pero a la hora de operar lo importante siempre serán los aspectos técnicos que muestren tanto los mercados, como los sectores y los valores.

Feliz fin de semana.

Ricardo.

Recuerda que la metodología de inversión viene explicada en detalle en mi libro “El código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito a todas las herramientas de esBolsa.

Hola Ricardo buenos días no tienes la sensación de ver al mercado volver hacer lo mismo que en 2019 es decir una vuelta en V con alevosia el Nasdaq es buen ejemplo de ello a un 5 por ciento de sus máximos históricos y con su media de 30 ya en positivo ya se que tu sistema mientras no supere la AD sus máximos y la media de 30 semanas no pase a pendiente positiva no vas a entrar en el mercado pero que opinas de lo que estás viendo en los mercados los mercados americanos por supuesto Europa es harina de otro costal

Buenos días Maleta.

Una vez se confirmó el ciclo bajista con caídas de más de 20% no es necesario que la AD supere máximos para formalizar entradas. Con que la MM30 gire al alza es suficiente para ir planteando entradas de forma progresiva. Lo expliqué en el último encuentro digital.

https://www.youtube.com/watch?v=VKldEdO7uOY&feature=emb_title

Nunca opero en base a lo que “parezca” sino a lo que dicta el sistema en cada momento ya que es él quién nos aporta la ventaja estadística que nos permite ganar dinero a medio plazo. Mientras la MM30 sea bajista el escenario no cambia en absoluto y más con el posible pullback del que hablamos en el encuentro a zona de resistencias tanto fijas como dinámicas.

Nos estamos acercando a él y la forma de gestionar este entorno es la explicada en el encuentro.

Un saludo y buen fin de semana!

Este año se da una circunstancia adicional que creo que podría ser interesante tener en cuenta, es año de elecciones en EEUU. ¿De los 20 años que mayo empezó con la media de 30 semana bajista cuántos eran año de elecciones? ¿Y cómo fue la evolución del S&P500 si solo tenemos en cuenta esos años?

Gracias

Buenos días ValEco.

Si solo tenemos en cuenta los años electorales con las condiciones descritas en el artículo, solo hay 5 precedentes 2008 – 1984 – 1980 – 1960 y 1952).

Dado que las elecciones se celebran a principios de noviembre, comentar que entre una y dos semanas antes de las mismas (27 de octubre) el S&P 500 promedia descensos del 2,64% desde el 1 de mayo hasta dicha fecha. Con la llegada de las elecciones se observa una recuperación para cerrar el año con avances del 3,28%.

Un saludo.

Entonces Ricardo en el Nasdaq si que habría que empezar a comprar algunas cositas ya que teóricamente está ya en un nuevo mercado alcista con su MM30 semanal en verde? Y pendiente positiva o es mejor esperar un poquito?

Buenos días Maleta.

Recuerda que la referencia para discernir la tendencia del mercado americano es el índice rector S&P 500, no el Nasdaq.

Feliz domingo.