![dryships-image-2[1]](https://www.losmercadosfinancieros.es/wp-content/uploads/dryships-image-21-300x200.jpg) En las últimas semanas, con el repunte del índice Baltic Dry Index, muchos medios se están haciendo eco del mismo para tratar de representar con él una recuperación económica global.

En las últimas semanas, con el repunte del índice Baltic Dry Index, muchos medios se están haciendo eco del mismo para tratar de representar con él una recuperación económica global.

Para todo aquel que no lo sepa, debe saber que el índice Baltic Dry Index es un índice de la contratación de fletes marítimos de carga seca de las 26 principales líneas marítimas mundiales, administrado por el Baltic Exchange en Londres, su creación se remonta al año 1744. El índice es una evaluación del precio del transporte por mar de las principales materias primas como son principalmente carbón, mineral de hierro y granos y nos refleja la cantidad de contratos de envío de mercancías que se cierran en las principales rutas marítimas mundiales. Obviamente, en la medida en que la economía mundial entra en crisis, se reducen los contratos de transporte y en consecuencia el Baltic Dry Index también desciende.

En más de una ocasión podréis leer que el BDI es un indicador adelantado al mercado y que se revela como un eficaz termómetro de la evolución de la economía mundial. La teoría en la que se basa esta afirmación es la siguiente:

- Una caída del BDI es indicador adelantado de una recesión económica a nivel mundial, ya que se transporta menos y por tanto se bajan precios para poder competir.

- Una recuperación del BDI tal vez no esté tan correlacionado con la reactivación de la actividad económica, sino con la reestructuración de las flotas navieras. Digamos que con la crisis económica se despide a gente, se jubilan los barcos más antiguos (por requerir más mantenimiento y ser menos rentables), y no se repone flota. Con lo cual, la menor oferta de barcos produce incremento de las tarifas (y por ende del BDI), sin que ello tenga que ver con un incremento de la demanda del servicio que se derivaría de la reactivación de la economía mundial.

Esta misma teoría dice que las divergencias del índice con la bolsa nos avisan de momentos de giro en los mercados, de tal forma que si las bolsas están cayendo y el índice sube, nos estaría avisando de un cambio de tendencia al alza y viceversa, si las bolsas suben y el índice baja, nos estaría avisando de un cambio de tendencia a la baja.

En muchas ocasiones, aceptamos lo que leemos en un libro sin llegar a plantearnos qué parte de verdad se esconde tras las palabras escritas en él. Sin embargo, en el mundo de la bolsa, donde estamos poniendo en juego nuestro capital, tendríamos que ser muy críticos con todo aquello que quieran vendernos como infalible porque está en juego nuestro dinero y nadie se va a responsabilizar de él una vez lo hayamos perdido.

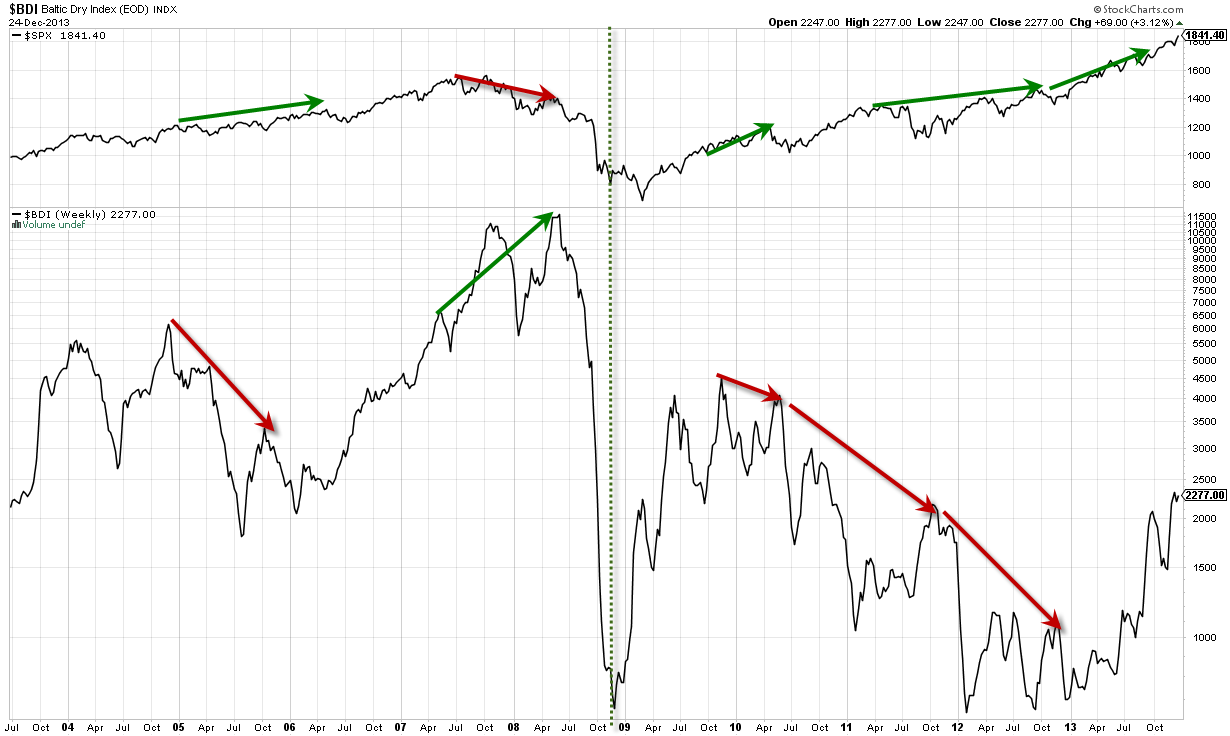

Por eso, hoy domingo vamos a ver un gráfico del Baltic Dry Index de los últimos diez años para que verifiquemos, mediante el estudio de su comportamiento en ciertos momentos puntuales, hasta qué punto puede resultarnos útil en nuestra operativa.

- 2005: El BDI marcó una gran divergencia bajista y el S&P500 siguió subiendo.

- 2008: El BDI seguía marcando nuevos máximos mientras que el S&P500 comenzaba a marcar máximos decrecientes. Si hubiésemos esperado a que el BDI nos confirmase la crisis, habríamos perdido mucho dinero.

- 2009: El BDI cayó a plomo durante el 2008 y comenzó su remontada antes que los grandes índices, justo donde la teoría nos dice que es menos fiable.

- 2010: El BDI comenzó a marcar divergencias que nos avisaban de la caída de abril del 2010, pero los índices comenzaron a recuperarse y siguieron subiendo alrededor de un año mientras el BDI seguía formando máximos decrecientes.

- 2011: Las divergencias entre el BDI y el S&P 500 se mantienen, las caídas del índice de fletes, no son antesala ni mucho menos de recortes en la renta variable.

- 2012: Las divergencias entre el BDI y el S&P 500 se mantienen.

Así pues, vemos que la fiabilidad que podemos otorgarle a este índice como indicador adelantado a la renta variable es muy baja, y la teoría que se cuenta en muchos libros a día de hoy puede llevarnos a perder mucho dinero. Como comentaba anteriormente, lo mejor es que cada uno saque sus propias conclusiones a la vista del gráfico, no obstante, para hoy sí que quería traeros algo realmente interesante de este índice y que, a diferencia de lo visto hasta el momento, poco se habla.

El gráfico que veréis a continuación representa en el área verde el rendimiento de los bonos americanos a 10 años, mientras que la línea negra muestra el Baltic Dry Index. Como se puede apreciar, ambas zonas siguen tendencias muy similares.

Ambos caían juntos mientras la economía global se derrumbaba, para más tarde rebotar de la mano en el año 2009, ese rebote llegó a su fin en 2010 y desde entonces, ambos han estando bajando de la mano.

En mi opinión, lo más representativo del gráfico superior es el resurgir que han tenido ambos desde esta pasada primavera y lo más importante, que siguen subiendo juntos.

Este suceso, da más relevancia a lo que os comentaba en el artículo “Un apunte bursátil de utilidad para los próximos meses”, ya que la subida del rendimiento de los bonos va ligada a una caída de sus precios, y esto, en caso de mantenerse así tal y como vimos hace unos días, suele ser la antesala de problemas para la renta variable.

Es algo que no llegará de forma inminente, pero si la rentabilidad de los bonos sigue subiendo, será un elemento muy importante a vigilar.

¡Feliz domingo inversores!

Muchas gracias Ricardo

Gracias a ti por participar David!

Un gran artículo, ricardo. Es totalmente cierto, no es un indicador adelantado del SP y estos graficos son muy explicativos

Me gustaría preguntarte si, en cambio, este gran doble suelo del BDI (2009-2012) podriamos verlo como una señal adelantada alcista para las materias primas. Al menos el gráfico multianual del BDI y CRB son casi iguales

Incluso si vamos dentro del sector del acero al numero 1 americano, United States Steel (X) tiene el mismo grafico que el BDI. Quiza el acero y el BDI son los mejor correlacionados

Este es el grafico del suelo de 2009 donde el BDI se adelantó

http://stockcharts.com/h-sc/ui?s=$CRB&p=D&st=2006-06-01&en=2009-06-01&id=p30641255737

Puede que el BDI nos esté dando una gran señal de compra adelantada para las materias primas; el acero se recupera, el cobre parece haber hecho otro gran suelo…..falta el resto. Igual 2014 es el año de una gran subida para las materias primas, donde ganar mucho dinero, ahora que nadie da un duro por ellas

saludos y gracias

Buenos días Sergio.

Lo de las materias primas podría ser, pero hasta que no se fortalezcan, para mi no serán interesantes. No soy partidario de cazar suelos, sino de montarme en las cosas que funcionan, y de momento es muy pronto para apostar por lo que dices. No tengas dudas, que el día que se fortalezcan, apostaremos por ellas, pero de momento, a esperar.

Un saludo!

Quizá CRB tenga que bajar todavia a los minimos de 2009 y hacer otro doble suelo como el BDI, se formaría una gran divergencia alcista. Estoy de acuerdo que todavia no hay que entrar en materias primas, puede que haya q esperar unos pocos meses

Pero tal y como yo lo veo el BDI es a las materias primas como el Dow Transportes al Industriales, y ese gran doble suelo q nos muestras en el post del BDI es muy contundente

Otra divergencia para las materias primas la hace el dolar, parecía que se iba a recuperar y en cambio sigue y sigue cayendo

La verdad es que las materias primas son complicadas, pero si realmente se pilla un buen movimiento, se puede ganar mucho dinero porque son superespeculativas, sobre todo las acciones relacionadas. Y dan pocas oportunidades buenas de entrada porque las suben en vertical, yo creo que en algun momento de 2014 vamos a tener esa gran oportunidad

feliz año y suerte con las inversiones. Gran blog y grandes graficos (que pena que PRT no los de)

Feliz año Sergio y más que suerte, disciplina en las inversiones! La estadística se encarga del resto.

Un saludo!

Siempre había pensado en el BDI como un índice de referencia perfecto para controlar en el corto plazo..

Interesante artículo Ricardo.

Josete

Me alegro de que te guste Jose!

Un saludo!