![smallcap_pms_image[1]](https://www.losmercadosfinancieros.es/wp-content/uploads/smallcap_pms_image1-300x221.jpg) Tal y como vimos la semana pasada, el mercado americano sigue haciendo gala de su indiscutible sesgo alcista. Además de esto, recientemente se ha producido otro hecho que no ha acaparado tantas portadas, pero que también resulta positivo para el mercado. Me refiero a los valores pequeños que están subiendo incluso más que los grandes valores, situación que siempre es un síntoma de confianza y de apetito de los inversores por la renta variable.

Tal y como vimos la semana pasada, el mercado americano sigue haciendo gala de su indiscutible sesgo alcista. Además de esto, recientemente se ha producido otro hecho que no ha acaparado tantas portadas, pero que también resulta positivo para el mercado. Me refiero a los valores pequeños que están subiendo incluso más que los grandes valores, situación que siempre es un síntoma de confianza y de apetito de los inversores por la renta variable.

Recordemos que cuando los inversores se sienten desconfiados sobre el devenir de los mercados tienden a apostar más por valores grandes, que tienen carácter más defensivo y que están agrupados dentro de los grandes índices. En cambio, cuando los inversores se sienten cómodos en el mercado, apuestan más por valores pequeños, ya que, si bien ofrecen un mayor riesgo (volatilidad), también premian a sus accionistas con mayores revalorizaciones cuando el mercado acompaña.

Esto se debe a que, en ciclos favorables, los grandes valores tienen en líneas generales menos potencial de revalorización, mientras que las empresas más pequeñas disfrutan de mayores retornos. Ahora bien, cuando vienen mal dadas en los mercados los valores “secundarios” sufren más que los grandes. Es por ello, que el comportamiento de los valores secundarios se puede utilizar como “termómetro” de apetito al riesgo. Cuanto mejor les vaya a los valores “secundarios” mayor confianza en las bolsas de valores.

En la mañana de hoy, giraremos la vista hacia los small cap americanos y, para ello, haremos uso del índice Russell 2000. Para quien no lo conozca, el Russell 2000 es un subíndice del Russell 3000 y engloba a las 2000 empresas más pequeñas de este índice, de forma que los 2000 componentes suman un 8% de la capitalización total del Russell 3000.

Este índice es una referencia perfecta para medir el comportamiento de los valores de pequeña y mediana capitalización de los EEUU, por lo que su estudio puede resultarnos útil para “palpar” el apetito inversor.

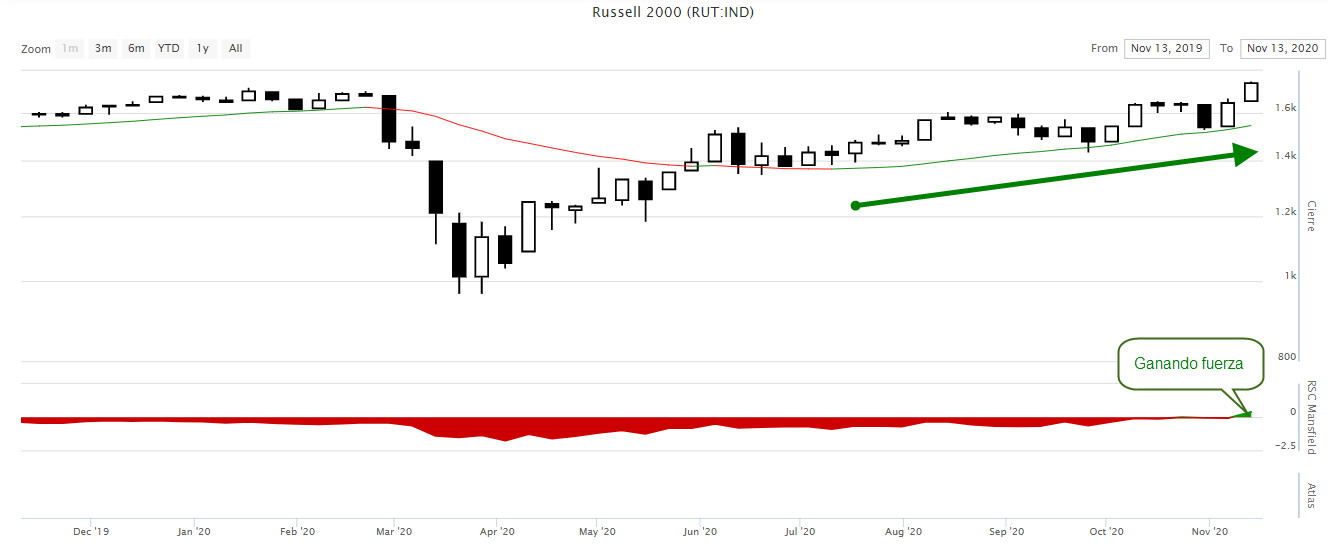

A continuación podéis ver el gráfico del Russell 2000.

Durante los últimos meses, la situación de los small cap era de constante debilidad, lo que mostraba que los inversores estaban menos predispuestos a asumir los mayores riesgos que conlleva invertir en valores pequeños.

Recientemente el RSCMansfield del Russell 2000 se está volviendo positivo, indicando que los small cap quieren volver a ser protagonistas, lo que es un síntoma de confianza. Que los inversores estén predispuestos a salir del “refugio” en valores grandes y asumir mayores volatilidades en sus inversiones con sus apuestas por los valores pequeños, es un síntoma de confianza en el mercado alcista.

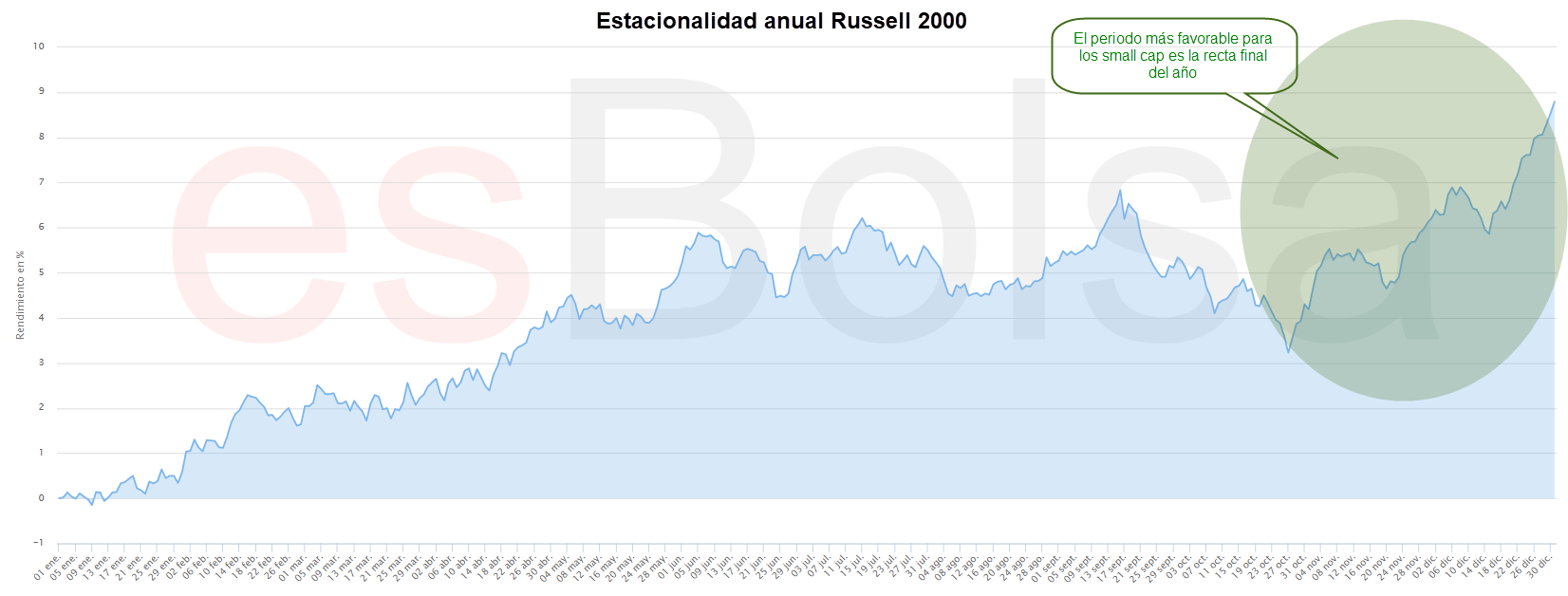

Por último, me gustaría compartir con vosotros un pequeño gráfico estacional del índice americano de valores de pequeña capitalización Russell 2000.

La siguiente gráfica representa el comportamiento promedio anual del índice Russell 2000 desde su creación en el año 1987 hasta nuestros días.

Como se puede observar, el periodo históricamente más favorable para los valores de pequeña capitalización suele tener lugar en la recta final del ejercicio. El índice de referencia de los “small cap” ha terminado con alzas el 67% de los meses de noviembre y casi el 82% de los meses de diciembre. Estos son con diferencia los dos meses del año en que los small cap mejor lo hacen históricamente. La ganancia promedio en noviembre es del 1,54% y la ganancia promedio en diciembre es de nada menos que el 2,6%.

Estas tendencias alcistas en la recta final del año son muy fuertes, y vienen a unirse a la mejoría técnica que está experimentando el Russell 2000 en las últimas jornadas.

Recuerda que toda mi metodología de inversión viene explicada en detalle en el libro “El código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito a todas las herramientas de esBolsa.