En mi opinión los dos aspectos más destacados que nos va a dejar este 2020 son, por un lado, el inicio de un cada vez más probable ciclo bajista para el dólar estadounidense y, por otro lado, el hecho de que este ejercicio 2020 pasará a la historia por haber registrado el ciclo bajista más breve de todos los tiempos de los mercados de valores por la crisis del COVID.

En mi opinión los dos aspectos más destacados que nos va a dejar este 2020 son, por un lado, el inicio de un cada vez más probable ciclo bajista para el dólar estadounidense y, por otro lado, el hecho de que este ejercicio 2020 pasará a la historia por haber registrado el ciclo bajista más breve de todos los tiempos de los mercados de valores por la crisis del COVID.

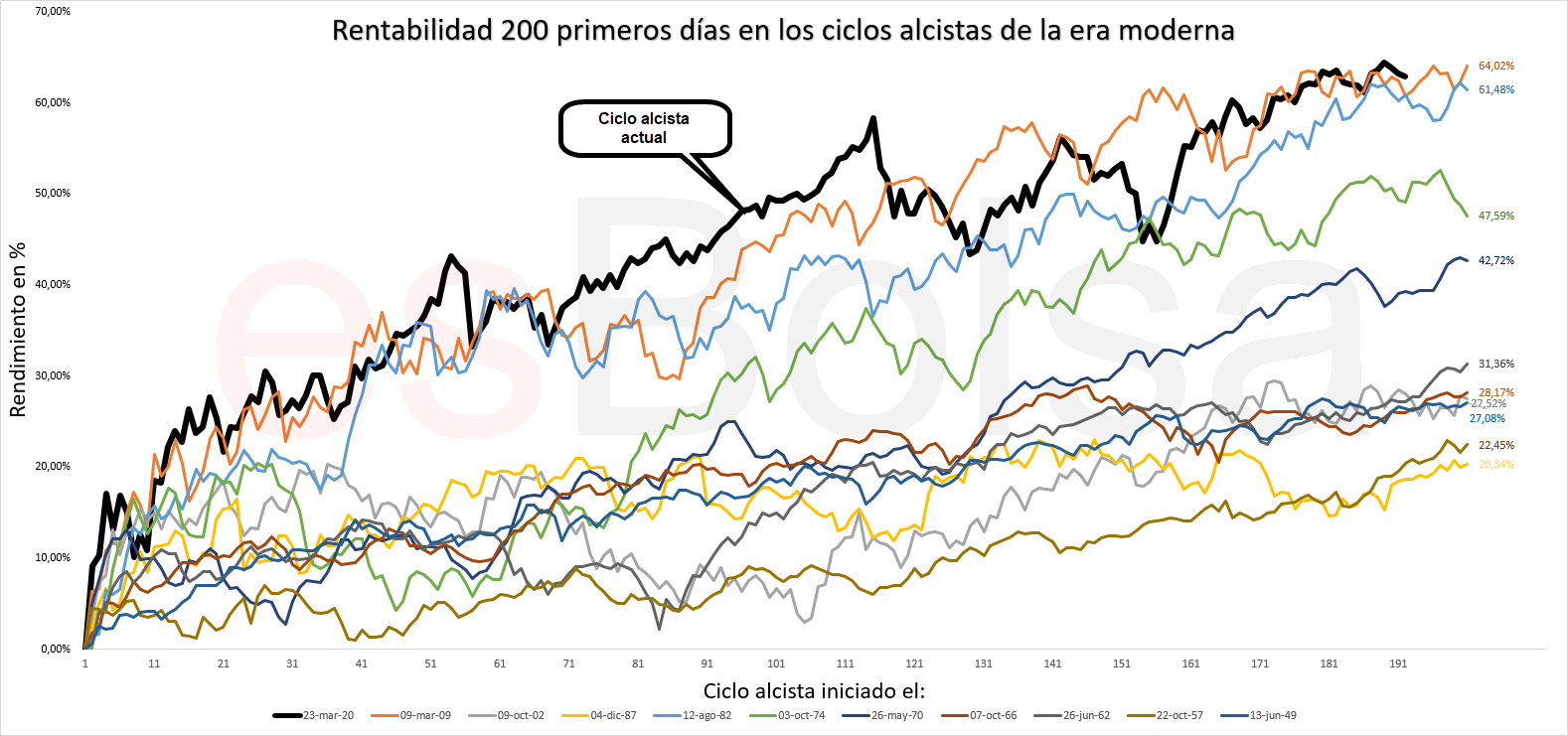

De cara al inicio del nuevo año, el actual ciclo alcista iniciado en marzo de 2020 puede alcanzar otro récord. Cuando se inicie el nuevo ejercicio, el ciclo alcista actual cumplirá 200 días. A pocas jornadas de este hito, cabe resaltar que, durante la mayor parte de su existencia, el ciclo alcista actual se ha clasificado como uno de los más fuertes de la era moderna.

Los primeros 190 días de operaciones de este ciclo han sido los más fuertes registrados en la era moderna, superando ligeramente los avances registrados desde los mínimos de marzo de 2009 y agosto de 1982.

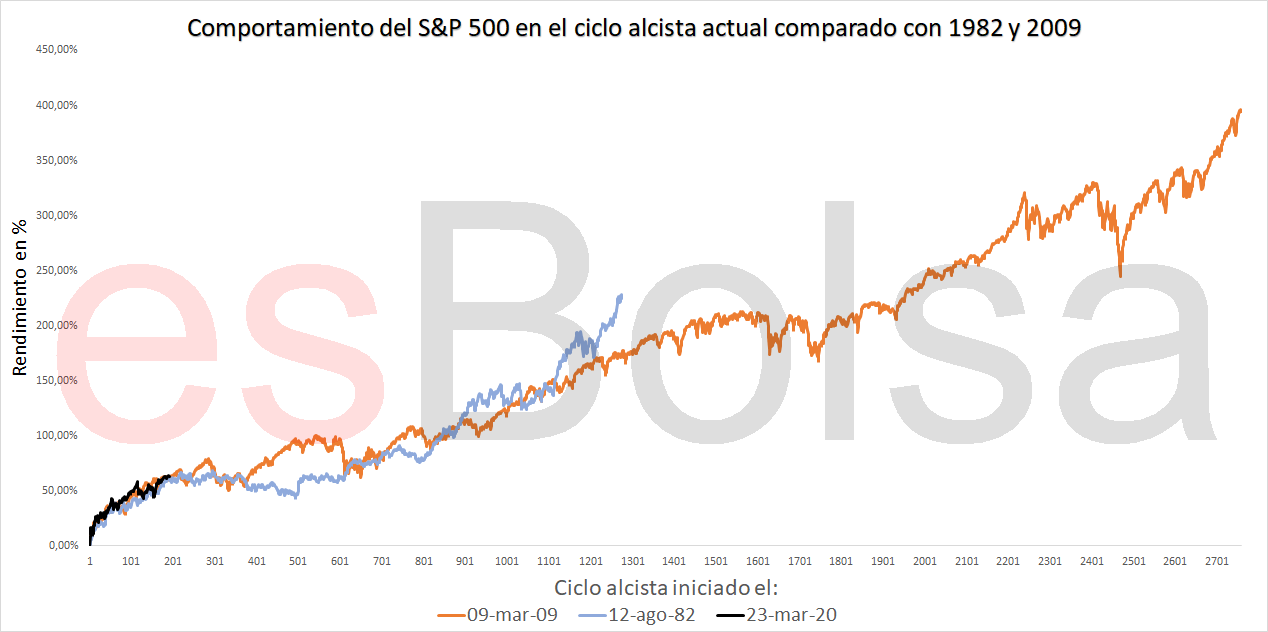

Si tomamos como referencia los precedentes más similares al movimiento actual, los mercados alcistas iniciados en 1982 y 2009, son dos de los ciclos alcistas más fuertes de la historia. El siguiente gráfico muestra el desempeño del S&P 500 durante la totalidad de esos dos ciclos alcistas.

Desde el día 200 de negociación del mercado alcista iniciado en 1982 hasta su pico en agosto de 1987, el S&P 500 se duplicó (+ 104%), y en 2009, el S&P 500 pasó a subir un 203% adicional hasta su pico en febrero de 2020.

Dicho esto, el rendimiento en el año que siguió a esos primeros 200 días de negociación fue más mixto, con una caída del 7,8% en el mercado alcista de 1982 y una ganancia del 12,6% en el mercado alcista de 2009.

Obviamente el futuro del ciclo alcista actual todavía no está escrito, pero al menos en este inicio está siguiendo el camino de algunos de los episodios alcistas más fuertes de la historia.

No hay ninguna duda de que la intervención de los bancos centrales, que mantienen en niveles artificialmente bajos los rendimientos de la renta fija, están detrás de estos movimientos tan verticales en los mercados de valores. La renta fija mantiene una rentabilidad por cupón artificialmente baja, lo que fuerza a los inversores a invertir en activos de más riesgo como la renta variable.

Sea como sea, los motivos detrás de los movimientos importan de poco. Mientras esta tendencia alcista persista, nuestro objetivo como inversores es permanecer en ella, pero sin perder de vista los indicadores de cambio de ciclo como los bonos y la línea avance/descenso que explico en mi libro), ya que, si bien el ciclo alcista actual está siendo extraordinario, si algo tienen en común todos los ciclos alcistas es que no son infinitos.

Recuerda que toda mi metodología de inversión viene explicada en detalle en el libro “El código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito a todas las herramientas de esBolsa.