A falta de una semana de negociación para dar por concluido el ejercicio 2021, el S&P 500 acumula una revalorización este año del 25,82%.

A falta de una semana de negociación para dar por concluido el ejercicio 2021, el S&P 500 acumula una revalorización este año del 25,82%.

Con parte del Rally de Navidad todavía por delante es probable que la rentabilidad de este ejercicio 2021 se consolide por encima del 20% cuando suene el toque de campana al cierre de la sesión del próximo viernes 31 de diciembre.

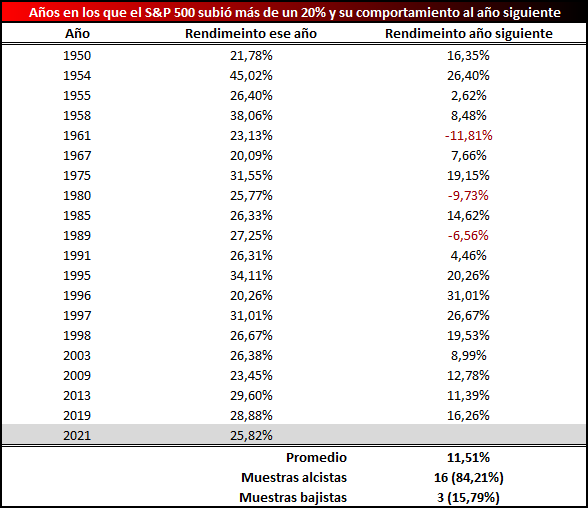

Desde el año 1950 el S&P 500 ha subido un 20% o más en diecinueve ocasiones (este 2021 sería la vigésima). La siguiente tabla refleja todos los precedentes, así como el rendimiento del S&P 500 ese año y el del año siguiente.

Como se puede observar, el año siguiente a que el S&P 500 acumulase revalorizaciones de más del 20% fue alcista en 16 de los 19 precedentes, lo que significa que en un 84,21% de las ocasiones el mercado cerró con balance positivo el año siguiente a acumular una revalorización de más del 20%.

El último precedente fue en el ejercicio 2019, cuando el S&P 500 acumuló una plusvalía anual del 28,88% y al año siguiente (2020) subió un 16,26%.

La siguiente gráfica generada con la herramienta estacionalidad por periodos de esBolsa representa el comportamiento promedio experimentado en el transcurso del año siguiente en el que el mercado fue capaz de subir más de un 20%.

Como se puede observar, el rendimiento medio al año siguiente de subir más de un 20%, si bien no es tan elevado, sigue mostrando excelentes cifras, promediando ascensos del 11,51%. Teniendo en cuenta que en la era moderna el S&P 500 ha rendido de media un 9,24% anual, el rendimiento medio del mercado al año siguiente de subir más de un 20% se sitúa un 2,27% por encima de su promedio histórico.

El conjunto de muestras muestra algunas dudas entre los inversores en el primer mes del ejercicio. Esto tiene su lógica, ya que tras un año de fuertes revalorizaciones los inversores pueden tener emociones encontradas para decidirse si recoger beneficios o seguir con las compras.

Pasado ese primer mes de “dudas”, los mercados tienden a subir con fuerza entre febrero y abril. Durante el mes de mayo el mercado suele tomarse un respiro para seguir con la escalada en los meses de junio y julio.

Con las vacaciones la recogida de beneficios vuelve a imponerse históricamente en el mercado. Esta ligera corrección llega a su fin en los últimos coletazos del mes de octubre, momento desde el cual el mercado tiende a experimentar un fuerte rally fin de año que eleva la rentabilidad promedio a cierre del ejercicio hasta el 11,51%.

Como siempre os digo en estos casos, los patrones estacionales están ahí para ofrecer una visión orientadora (que no operativa) de los mercados. Estos datos están bien para conocer cómo ha reaccionado el mercado ante situaciones similares, pero a la hora de operar lo importante siempre serán los aspectos técnicos que muestren tanto los mercados, como los sectores y los valores.

Recuerda que toda mi metodología de inversión viene explicada en detalle en el libro “El código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito a todas las herramientas de esBolsa.