Es viernes y como cada semana, para los amantes de las encuestas de sentimiento, aquí os traigo los últimos resultados de la encuesta de la AAII (Asociación Americana de Inversores Individuales). Ya sabéis que yo no sigo este indicador para mi operativa, pero como a muchos os llama la atención, no me cuesta nada dejarlo por aquí.

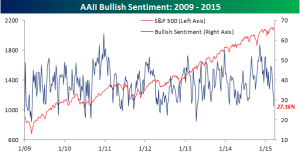

Curiosamente a pesar de que el S&P 500 se encuentra a apenas un 1% de sus máximos históricos el número de inversores optimistas con el mercado es muy inferior al número de inversores pesimistas. De acuerdo con la encuesta semanal de la Asociación Americana de Inversores Individuales (AAII), el sentimiento alcista que mide las expectativas de los inversores que piensan que las cotizaciones subirán en los próximos seis meses, disminuyó por cuarta semana consecutiva, pasando del 31,6% de la semana pasada al 27,16% de esta.

Curiosamente a pesar de que el S&P 500 se encuentra a apenas un 1% de sus máximos históricos el número de inversores optimistas con el mercado es muy inferior al número de inversores pesimistas. De acuerdo con la encuesta semanal de la Asociación Americana de Inversores Individuales (AAII), el sentimiento alcista que mide las expectativas de los inversores que piensan que las cotizaciones subirán en los próximos seis meses, disminuyó por cuarta semana consecutiva, pasando del 31,6% de la semana pasada al 27,16% de esta.

Esta es la primera lectura por debajo del 30% de los inversores con perspectivas alcistas desde el pasado mes de julio y es el nivel más bajo de sentimiento alcista desde abril de 2013. La última vez que vimos un declive en el sentimiento alcista durante cuatro semanas consecutivas fue en enero de 2014. Dado el carácter general “contrarian” de esta encuesta, no deja de llamar la atención que con la tendencia alcista demostrada por la renta variable americana, los inversores en líneas generales sigan siendo tan poco optimistas, o incluso pesimistas.

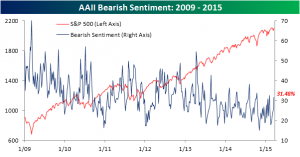

De hecho, en la encuesta de esta semana, el sentimiento bajista que mide las expectativas de los inversores que piensan que las cotizaciones bajarán en los próximos seis meses se incrementó de 25.4% hasta 31.48%, lo que supone un incremento del pesimismo por cuarta semana consecutiva.

De hecho, en la encuesta de esta semana, el sentimiento bajista que mide las expectativas de los inversores que piensan que las cotizaciones bajarán en los próximos seis meses se incrementó de 25.4% hasta 31.48%, lo que supone un incremento del pesimismo por cuarta semana consecutiva.

Una de las características más destacadas de este mercado alcista iniciado en 2009 es que los inversores suelen ser muy escépticos. Buena prueba de ello son estas lecturas en las encuestas de sentimiento, que demuestran que probablemente, y a pesar de que estamos en uno de los rallys de mercado más rentables de la historia, son pocos los inversores que están sacando partido de él.

Gráficos: Bespokeinvest

¡Ya disponible!

¡Ya disponible!

“El código de Wall Street”.

El libro de Ricardo González

¡No te quedes sin él, pide tu ejemplar aquí!

Yo creo que esto es un ejemplo muy claro, de por qué mas del 90% de la gente palma pasta. No hay peor ciego que el que no quiere ver y llevamos así 4 años.

Buenos días Juan.

Si, efectivamente. En la inmensa mayoría de los casos, las emociones son el peor amigo del inversor. Es algo que hemos comentado muchas veces, el que manda es el gráfico, no las emociones.

Pero así funciona esto..las emociones siguen siendo el gran lastre de la mayoría de inversores.

Un saludo!

¿Qué miden esas encuestas, el sentimiento respecto a los índices, o respecto a una variedad más amplia de productos?

Lo digo, porque igual el sentimiento es bajista respecto a las acciones, porque lo cierto es que cada día son más las acciones bajistas, y lo estamos comparando con los índices, que esos sí que suben contra viento y marea.

Buenas tardes Oscar.

La encuesta es sobre el mercado, y con mercado en EEUU consideran los índices rectores (S&P 500, Dow Jones y Nasdaq). Es decir, la encuesta mide donde creen los inversores americanos que estarán sus índices de referencia dentro de seis meses. Más altos o más bajos de sus niveles actuales.

Dicho esto, y al respecto de tu opinión sobre las acciones, no considero que cada día sean más las acciones bajistas, más bien todo lo contrario. De hecho, ya hablamos de esto hace unas semanas aquí:

https://www.losmercadosfinancieros.es/linea-avancedescenso-la-mejor-prueba-de-salud-en-las-alzas-del-mercado-americano.html

La mayoría de valores siguen acompañando este ciclo alcista iniciado hace ahora algo más de seis años.

Un saludo!

Oscar, tal como decía más arriba Juan, creo que te está engañando el sentimiento. Fíjate SIEMPRE en la línea Avance-Descenso. Es el mejor indicador para saber lo que realmente está haciendo el mercado.

Te pongo un ej: Si en el Ibex35 suben sólo 4 acciones (BBVA, Santander, Telefónica e Inditex) y bajan las otras 31, muy probablemente el Ibex35 estaría subiendo porque esas acciones son las que más ponderan en el selectivo español (un 70% o más, que me corrija Ricardo), pero el mercado que representaría ese Ibex, que está haciendo? Suben 4 acciones, bajan 31…

Ok, entonces, tendremos a los índices en máximos, y a un 16% de las acciones también en máximos históricos, y con un 16%, en cualquier índice que lo mires, me da lo mismo el DOW, que el S&P, el Russell, ó todo el NYSE

Buenas tardes de nuevo Oscar.

Según datos de Bloomberg (la herramienta más completa y fiable para estas cosas) con los correspondientes ajustes de dividendos y teniendo en cuenta fusiones y escisiones de compañías, la cifra es algo superior a la que comentas.

Aún así, históricamente la salud del mercado se ha medido mejor por el número de valores que acompañan la tendencia en conjunto (línea A/D), que por el número de valores que establecen “records” a título particular (que es el caso que tu comentas y que personalmente no utilizo).

Nosotros, como seguidores de tendencia de medio/largo plazo nos centramos en la línea avance descenso porque es la que históricamente más útil ha resultado para nuestra operativa, aunque agradezco que compartas tu opinión.

A la hora de comprar títulos para introducirlos en cartera sí que entramos en esos valores en máximos que comentas, puesto que son líderes. Pero una cosa son las compras y otra cosa es medir la salud del mercado (que es el tema aquí tratado), que se mide mejor con el número de valores que acompañan la tendencia, unos a mayor ritmo que otros, pero lo importante desde el punto de vista de la amplitud es que el conjunto acompañe.

Un saludo y buen fin de semana!

Gracias por tu respuesta y por explicar tu visión.

Aun así, me gustaría hacer una aclaración que me parece sumamente importante: Si un valor cae en una semana un 50%, y luego se pasa meses subiendo un 0,01% todos y cada uno de los días, cuando recupere un 10% de las caídas, y siga siendo un valor muy bajista, con una pérdida de un 40%, la línea de avance/descenso, nos dirá que es valor está increiblemente fuerte.

Buenos días Oscar.

Precisamente la gran virtud de la AD es que lo que hace un valor resulta una gota de agua en el océano. Es decir, el comportamiento “exagerado” de ese valor que citas de nada sirve si cuando cae el 50% el resto de valores sube y viceversa, cuando el valor ficticio que propones esté subiendo un 0,01% de nada servirá su comportamiento si el resto de valores caen, ya que la línea avance/descenso reflejaría la debilidad del mercado.

Como digo, podemos darle las vueltas que queramos, pero históricamente la línea avance/descenso por su naturaleza ha sido la que mejor ha medido la salud del mercado desde un punto de vista cíclico (medio/largo plazo como nosotros operamos), y precisamente esa naturaleza y robustez que lo otorga la diversidad de su composición resulta uno de los indicadores complemento que utilizamos.

Aún asó, la salud del mercado no solo se compone de la amplitud, hay mucho más como los flujos monetarios y demás, pero bueno, todo esto ya lo sabéis porque lo explico en mi libro.

Buen domingo!