La Compañía del Mar del Sur o Compañía de los Mares del Sur:

Fue una organización comercial privada formada en 1711 por el Ministro de Hacienda británico, Robert Harley. La creación de dicha empresa surgió como parte de un plan para financiar al gobierno inglés: los titulares de deuda pública debían cambiarla por acciones de la nueva empresa. A cambio, el gobierno concedía a la compañía una renta perpetua de 576.534 libras al año, que se distribuirían como dividendos entre los accionistas. La empresa también recibió los derechos exclusivos del comercio con América del Sur y América Central de ahí el nombre de “Compañía de los Mares del Sur”.

El esquema parecía beneficiar a todas las partes, ya que el gobierno conseguía un instrumento novedoso para financiar su deuda y a cambio la empresa recibía una posición de privilegio para la captación de capital, sumado a un trato preferencial por parte de las autoridades. Por su parte los accionistas recibirían el pago de un interés anual garantizado por el gobierno, sumado a los futuros rendimientos que podría generar la empresa a través del prometedor comercio con América del Sur. Estos rendimientos se podrían traducir en mayores pagos de dividendos o en una suba del precio de las acciones favoreciendo a sus tenedores.

Sin embargo, en ese entonces, casi toda América Latina estaba controlada por España, con la que Gran Bretaña estaba en guerra, por lo tanto el negocio comercial no pudo ponerse en marcha hasta 1713, cuando concluyó la Guerra de Sucesión Española. Incluso una vez firmado el tratado de paz entre ambas partes, la Compañía de los Mares del Sur fue autorizada únicamente a suministrar esclavos africanos y a enviar un solo barco por año con mercaderías a las colonias americanas. El transporte de esclavos no era una actividad rentable, sumado a que el flujo de comercio se vio continuamente afectado por las disputas entre Gran Bretaña y España.

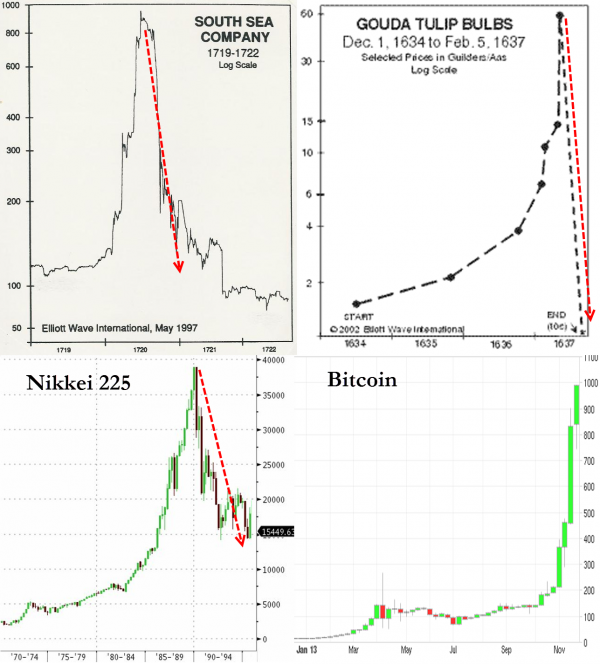

En 1718 estalla una nueva guerra contra España que provoca la confiscación de las propiedades de la compañía en Sudamérica y la interrupción del flujo comercial con el continente. El futuro de la empresa parecía incierto, sin embargo, en 1719 los ingleses logran derrotar al conglomerado de tropas jacobitas y españolas, poniendo fin a las constantes revueltas nacionalistas de Escocia y a la lucha contra fuerzas extranjeras dentro de su propia isla. Este hecho sumado a un nuevo plan de re-financiación de deuda pública a través de nuevas acciones de la Mar del Sur generó una especulación económica que hizo subir los títulos de la Compañía de 100 £ a 1000 £ tan solo en el primer semestre de 1720. Una vez alcanzado este pico se produjo una ola vendedora que en poco tiempo llevó el precio de las acciones nuevamente a alrededor de 100 libras. Esta burbuja económica conocida como la Burbuja del Mar del Sur fue una de las crisis bursátiles más devastadoras de la historia del capitalismo.

La Compañía sobrevivió al cataclismo económico y continuó suministrando esclavos de África Occidental a la América española, e incorporó el negocio de la caza de ballenas en el Ártico. Sin embargo, su función principal fue siempre la gestión de la deuda pública británica hasta su total disolución en la década de 1850.

Burbuja de los tulipanes:

La tulipomanía fue un periodo de euforia especulativa que se produjo en los Países Bajos en el siglo XVII. El objeto de especulación fueron los bulbos de tulipán, cuyo precio alcanzó niveles desorbitados, dando lugar a una gran burbuja económica y una crisis financiera. Constituye uno de los primeros fenómenos especulativos de masas de los que se tiene noticia.

El tulipán fue introducido en los Países Bajos en 1559, procedente de la actual Turquía (en aquel tiempo, Imperio otomano), donde tenía connotaciones sagradas y adornaba los trajes de los sultanes. De hecho, la palabra tulipán procede del francés turban, deformación del turco otomano tülbent, viniendo este término del persa dulband y significando todos turbante.

Aunque han sido halladas evidencias del uso ornamental en el Al-Ándalus del siglo XI que indican una introducción en Europa más remota en el tiempo, la versión tradicional atribuye su difusión al embajador austríaco en Turquía, Ogier Ghislain de Busbecq, en el siglo XVI.3 Ogier era un floricultor entusiasta, y cuando regresó a Europa en 1544 llevó consigo algunos bulbos a los Jardines Imperiales de Viena. Más tarde, en 1593, el destacado botánico Carolus Clusius dejó su trabajo en los Jardines Imperiales para tomar un cargo de profesor de botánica en Leiden, Holanda, hasta donde llevó una colección de bulbos de tulipanes que crearon un gran interés y entusiasmo.

Clusius comenzó a cultivar tulipanes de variedades exóticas: sin embargo, celoso de su colección, los mantenía guardados. Pero una noche alguien penetró en su jardín y robó sus bulbos. El suelo arenoso holandés, ganado al mar, resultó ser el idóneo para el cultivo de la planta, y el tulipán se extendió por todo el territorio.

Para mucha gente los tulipanes pueden parecer inútiles, sin olor ni aplicación medicinal, floreciendo sólo una o dos semanas al año. Pero los jardineros holandeses apreciaban los tulipanes por su belleza, y muchos pintores preferían pintar una de esas flores antes que un cuadro.

A pesar de que se intentó controlar el proceso por el cual los tulipanes monocromos se convertían en multicolores, los horticultores holandeses no fueron capaces, de manera que lo aleatorio del exotismo contribuyó a elevar progresivamente el precio de cada bulbo. Las variedades más raras eran bautizadas con nombres de personajes ilustres y almirantes de prestigio. En la década de los años veinte del siglo XVII el precio del tulipán comenzó a crecer a gran velocidad. Se conservan registros de ventas absurdas: lujosas mansiones a cambio de un sólo bulbo, o flores vendidas a cambio del salario de quince años de un artesano bien pagado. En 1623 un sólo bulbo podía llegar a valer 1.000 florines neerlandeses: una persona normal en Holanda tenía unos ingresos medios anuales de 150 florines. Durante la década de 1630 parecía que el precio de los bulbos crecía ilimitadamente y todo el país invirtió cuanto tenía en el comercio especulativo de tulipanes. Los beneficios llegaron al 500%.

En 1635 se vendieron 40 bulbos por 100.000 florines. A efectos de comparación, una tonelada de mantequilla costaba 100 florines, y ocho cerdos 240 florines.5 Un bulbo de tulipán llegó a ser vendido por el precio equivalente a 24 toneladas de trigo.6 El récord de venta lo batió el Semper Augustus: 6.000 florines por un sólo bulbo, en Haarlem.

En 1636 se declaró una epidemia de peste bubónica que diezmó a la población holandesa. La falta de mano de obra multiplicó aún más los precios, y se generó un irresistible mercado alcista. Tal fue la fiebre, que se creó un mercado de futuros, a partir de bulbos aún no recolectados. Ese fenómeno fue conocido como windhandel, “negocio de aire”, y se popularizó sobre todo en las tabernas de las pequeñas ciudades, a pesar de que un edicto estatal de 1610 había prohibido el negocio por las dificultades de ejecución contractual que generaba. Pese a la prohibición, los negocios de este tipo continuaron entre particulares. Los compradores se endeudaban y se hipotecaban para adquirir las flores, y llegó un momento en que ya no se intercambiaban bulbos sino que se efectuaba una auténtica especulación financiera mediante notas de crédito. Se publicaron extensos y bellos catálogos de ventas, y los tulipanes entraron en la bolsa de valores. Todas las clases sociales, desde la alta burguesía hasta los artesanos, se vieron implicados en el fenómeno.

En 1637, el 5 de febrero, un lote de 99 tulipanes de gran rareza se vendió por 90.000 florines: fue la última gran venta de tulipanes. Al día siguiente se puso a la venta un lote de medio kilo por 1.250 florines sin encontrarse comprador. Entonces la burbuja estalló. Los precios comenzaron a caer en picado y no hubo manera de recuperar la inversión: todo el mundo vendía y nadie compraba. Se habían comprometido enormes deudas para comprar flores que ahora no valían nada. Las bancarrotas se sucedieron y golpearon a todas las clases sociales. La falta de garantías de ese curioso mercado financiero, la imposibilidad de hacer frente a los contratos y el pánico llevaron a la economía holandesa a la quiebra.

Burbuja financiera e inmobiliaria en Japón

Japón es la segunda economía industrial del mundo. En los años ochenta experimentó una enorme burbuja especulativa, como la burbuja inmobiliaria que ha estallado en EEUU y que está a punto de estallar ahora en Gran Bretaña. Cuando estalló la burbuja, los japoneses hasta ese momento consideraban que vivían en una “economía milagrosa”, después experimentaron una década de recesión, la “década perdida”. Hillary Clinton ha advertido a EEUU: “Podríamos vernos arrastrados a una situación como la japonesa”. ¿Podría ocurrir de nuevo?

Después de la Segunda Guerra Mundial el capitalismo japonés quedó en ruinas. Pero en pocos años se reconstruyó y en la década de los cincuenta crecía a una tasa anual del 10 por ciento, una velocidad que ninguna nación capitalista había conseguido hasta entonces. Este crecimiento era producto de la exportación, en general, se reconocía a Japón como un milagro económico. Los rivales murmuraban con amargura sobre el “peligro amarillo”, sentían que estaba emergiendo una gran nación capitalista.

Japón era un tipo diferente de capitalismo al modelo anglosajón. Las empresas estaban organizadas en grupos llamados keiretsu, que se mantenían unidos gracias a un banco o bancos intervencionistas. Los bancos proporcionaban fondos para invertir a largo plazo, bajo la dirección del MITI, Ministerio de Comercio Internacional e Industria. Estos bancos, como los alemanes, ya eran descritos por Hilferding en su libro Capital financiero, citado por Lenin en El imperialismo, fase superior del capitalismo, escrito en 1916. En contraste con los bancos británicos y estadounidenses que históricamente no han estado relacionados con la industria y han sido reticentes a prestar dinero a largo plazo a los manufactureros.

Después de 1945 el comercio mundial se movió con tipos de cambio fijos frente al dólar, que se convirtió en la moneda mundial de reserva. Durante la mayor parte de este primer período de la posguerra un dólar valía 360 yenes. Era una tasa muy competitiva y central para el éxito exportador de Japón.

En ese momento nace la nación capitalista más competitiva del mundo y consigue una enorme plusvalía respecto a otros países, en particular con EEUU. El surgimiento de potencias capitalistas dinámicas como Japón y Alemania representó un desafío para la hegemonía norteamericana. Finalmente quebró el edificio creado en Bretton Woods, debido al cambio de la correlación mundial de fuerzas durante el boom económico de la posguerra. EEUU ya no podía pagar sus facturas y en 1971 dejó flotar el dólar.

El mundo comenzó a moverse con un sistema de cambio flotante. El yen se apreció y las exportaciones se volvieron más caras y menos competitivas. A mediados de los años setenta con un dólar sólo se compraban 210 yenes, no los 360 anteriores. En 1988 se compraban sólo 120 yenes. Japón todavía fue capaz de conseguir una tasa de crecimiento del 5 por ciento en los años setenta y un 4 por ciento en los ochenta, pero la subida del yen afectaba a la economía.

Bajo Reagan la economía norteamericana estaba en una situación aún peor. En el Acuerdo del Plaza de 1985, los estadounidenses decidieron golpear con la pistola a sus “socios comerciales” y rivales, dejaron deslizar en dólar e hicieron subir sus propias monedas para corregir el déficit estadounidense. Eso significó que el yen se puso por las nubes.

Los bancos japoneses tenían los brazos atados para liberalizar y prestar más dinero. Los préstamos con frecuencia se avalaban con la tierra. Esta fue la causa primaria de la burbuja inmobiliaria después de 1985. Cuanto más aumentaban los préstamos más lo hacia la demanda de tierra, así que el precio se disparó. La gente pedía aún más dinero prestado para comprar tierra, así que el préstamo seguía aumentando. (Más recientemente nuestra burbuja de los precios inmobiliarios alimentó de la misma forma el derroche incontrolado de préstamos). Los tipos de interés en Japón pasaron del 5 al 2,5 por ciento. El gobierno japonés apoyó esta medida porque creían que eso estimularía el crecimiento interno ya que el mercado exportador estaba amenazado.

La liberalización provocó dos burbujas clásicas. El préstamo empujó al alza los precios de la tierra y las acciones. Desde 1985 a 1990 los precios de la tierra se dispararon. Al final de este período la tierra debajo del palacio del emperador “valía” más que toda California. La tierra en Japón valía más que toda la tierra del resto del mundo junta. Unos precios inmobiliarios por las nubes no son bueno para los negocios. “En el punto culminante de la explosión de los precios inmobiliarios, el valor de mercado de la tierra que poseían las empresas no financieras superaba el valor de la maquinaria, edificios e inventarios, de este modo redujeron a la mitad la tasa de beneficios y al final del boom económico alcanzaron un nivel muy bajo”. (Andrew Glyn. Capitalism unleashed. p. 141)

Al mismo tiempo el índice de acciones Nikkei alcanzó los 40.000. Podemos ver ahora que este proceso fue una locura. Los mismos que fueron capaces de ver claramente esta situación en Japón fueron incapaces de detener el reciente boom de los precios inmobiliarios en Gran Bretaña, EEUU, Irlanda y España, que también son una burbuja.

La burbuja en Japón estimuló la actividad económica durante un tiempo. A finales de los años ochenta Japón era considerado un líder mundial en automóviles, electrónica para el consumo y robótica. Los comentaristas comenzaron a hablar sobre el “nuevo paradigma”, esta frase se utilizó hasta que en 2001 estalló la burbuja de los precios de la tecnología de la información. ¡Cuando los sabios hablan de un “nuevo paradigma” es el momento de vender las acciones!

Mientras que la burbuja se infla la gente se enriquece, en realidad viven en un castillo de naipes. Pero cuando la burbuja finalmente estalla, entonces se empobrecen.

La subida de los tipos de interés alimentó la burbuja que estalló en 1989. Durante los años siguientes los precios de los bienes cayeron en Japón tanto como lo habían hecho durante la Gran Depresión mundial. Los precios inmobiliarios cayeron a una décima parte de su nivel máximo. La propiedad comercial cayó cien veces respecto a lo que había alcanzado durante la burbuja. Durante una década el Nikkei perdió tres cuartar partes de su “valor”. En 1992 valía 15.000 puntos y 12.000 en 2001.

Lo más importante es que el dinámico y moderno sector manufacturero japonés sólo fue capaz de generar un crecimiento del 1,5 por ciento durante la década. La inversión empresarial en 2002 no superaba a la de 1990. Fue una década perdida.

La evaporación del papel que supuestamente representaba riqueza tuvo efectos reales sobre los ingresos de la población. Cuando colapsaron los precios inmobiliarios, los bancos ya no tenían suficiente capital para respaldar sus préstamos y los refrenaron. Pero los “bancos principales” de los keiretsu estaban demasiado comprometidos con las empresas y se encontraron contra la pared. Japón se estancó pero la producción no colapsó.

El gobierno hizo la vista gorda cuando se hinchaba la burbuja. Pero no pueden hacer desaparecer por arte de magia las consecuencias.

El gobierno japonés tuvo mucho trabajo. Intentó métodos keynesianos de gastar dinero que no tenía y reducir impuestos para que los consumidores regresaran a las tiendas. Este estímulo fiscal suponía cada año un 1 por ciento del PIB japonés. El gobierno gastó en diez años 100 billones de yenes. Mucho de este dinero fue a las empresas de la construcción vinculadas al partido gobernante, el LDP, o a proyectos rurales que beneficiaban a votantes rurales tradicionales del LDP. Todo lo que consiguió el gobierno fue un masivo déficit al final de la década, el año pasado la deuda nacional japonesa era el 182 por ciento del PIB. Probablemente la situación real sea peor. La deuda nacional japonesa es una cuestión oscura, ayudada por toda una manera de sobornos económicos y transacciones al margen de los libros contables.

BitCoin:

Una historia todavía por escribir…

Fuente parcial: Wikipedia.

Hola Ricardo.

Si explota la presunta burbuja Bitcoin, no puede haber ningún contagio a la bolsa, ¿o sí?

No lo creo Arsenio. Son mercados muuuy separados.

Un saludo.