Los retrocesos acumulados por la renta variable en los últimos meses están haciendo daño en muchos portafolios. Muchos fondos de renta variable acumulan pérdidas superiores al 20%.

Los retrocesos acumulados por la renta variable en los últimos meses están haciendo daño en muchos portafolios. Muchos fondos de renta variable acumulan pérdidas superiores al 20%.

Precisamente esta mañana escuchaba en la CNBC a un prestigioso gestor de Hedge Funds decir que a él realmente le gusta ver el mercado caer porque esto significa que el mercado se llena de gangas. Le escuché decir lo mismo en octubre. Ahora mismo su Hedge Fund acumula pérdidas del 35% y eso que lleva meses “cazando gangas”.

Este es un error común y muy peligroso. Muchos inversores (y gestores) cometen el error de estar siempre muy expuestos al mercado (e incluso sobreoperar), cuando es muchísimo mejor acudir al mercado cuando éste resulta favorable para nuestros intereses y mantenerse fuera cuando, en momentos como el actual, la tendencia es claramente desfavorable para los intereses de los inversores.

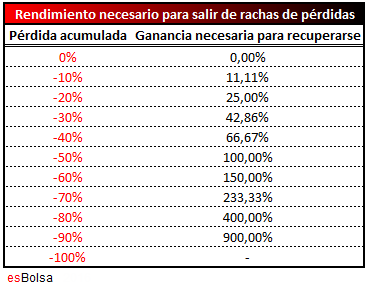

La “cabezonería” (o necesidad comercial por parte de las gestoras) hace que, cuando vienen mal dadas, las rachas de pérdidas se disparen en aquellos que no son capaces de reducir o neutralizar su exposición al mercado. Esto genera un gran problema, ya que, debido al interés asimétrico, cuanto más acusada es la racha de pérdidas acumulada, más cuesta recuperarse de la misma.

Este factor al que rara vez se le presta atención hace que sea muy importante saber controlar las rachas de pérdidas, ya que cuanto más acusadas sean, más difícil será obtener retornos decentes en las carteras. Saber regular nuestra exposición al mercado y permanecer pacientes en “medio de la tormenta” resulta clave en este aspecto.

Como sabéis, este es un aspecto en el que vengo haciendo mucho hincapié en los últimos meses. El mercado nos enseña muchas cosas, y es especialmente en los momentos más difíciles cuando más se aprende, tanto a nivel emocional como operativo.

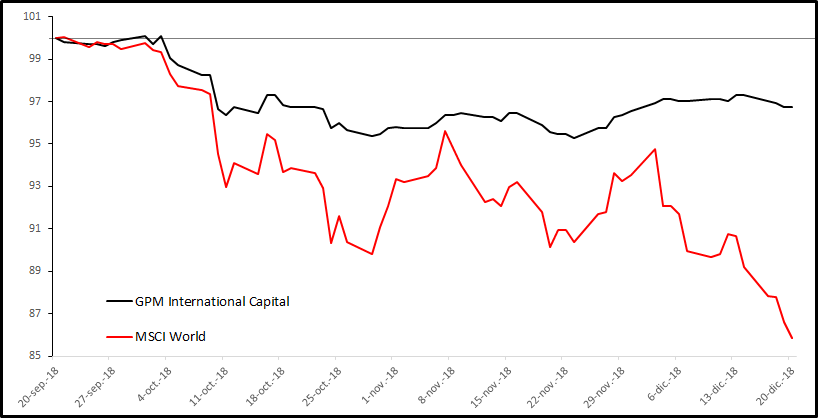

Aunque como inversores en renta variable no somos ni seremos nunca totalmente indemnes a las caídas, lo cierto es que seguir las reglas de nuestra estrategia y mantener una menor exposición al mercado nos está ayudando a sufrir muchísimo menos que el mercado.

La siguiente imagen muestra el comportamiento de GPM International Capital (fondo de inversión domiciliado en España del que soy gestor) con respecto al índice de renta variable internacional MSCI World desde que el mercado marcase máximos el pasado 20 de septiembre hasta estas navidades.

La menor exposición al mercado ante la situación adversa que venimos advirtiendo durante los últimos meses nos está ayudando a “capear el temporal”. Lo más importante de todo es que esta cautela nos permite dos cosas que en mi opinión son muy importantes:

- Tranquilidad para el inversor que sabe que por muy mal que esté el mercado, su riesgo es muy limitado mientras el ciclo sea desfavorable.

- Estar mejor preparados de cara a nuevos escenarios favorables, puesto que el escenario adverso no genera ni mucho menos pérdidas irrecuperables (recordemos lo que comentaba anteriormente del interés asimétrico).

Aunque muchos lo olvidasen por las alzas casi incesantes registradas desde el año 2009, hay que ser conscientes de que los mercados no suben en línea recta y que hay épocas extremadamente desfavorables.

El mercado se mueve por ciclos, como ya sucedió en los años 2001, 2002, 2007 y 2008, hay que saber gestionarlos de forma eficiente, manteniendo una exposición mucho más limitada o incluso neutra a la espera de que el mercado vuelva a establecer un rumbo del que se pueda sacar partido.

Recuerda que toda mi metodología de inversión viene explicada en detalle en mi libro “El código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito a todas las herramientas de esBolsa.com.

Ricardo,

En el caso de que se confirme según tu criterio que estamos ante un escenario bajista, abrirás posiciones cortas en el fondo que gestionas? Publicarás algunos ejemplos en el blog de posiciones a abrir como hacías cuando el mercado era fuerte y alcista?

Gracias

Buenas tardes Gonzalo.

Dependerá de la naturaleza y la forma que cobre el ciclo bajista (no es lo mismo un ciclo bajista como el de 2000, 2007 que el de 1987). Dependiendo de su estructura valoraré si compensan o no las posiciones cortas. Aunque pueda resultar extraño a veces se consiguen mejores resultados sin operar que posicionándose. Lo iremos viendo.

Lo que hay que tener claro es que yo nunca opero por operar. No se me caen los anillos por estar en liquidez el tiempo que sea necesario. El objetivo aquí no es hacer ganar comisiones al broker, sino seguir el plan que considere estadísticamente más beneficioso a medio/largo plazo para los inversores.

Un saludo.