El S&P 500 ha cerrado el mes de agosto con alzas del 2,90%, lo que supone alcanzar una racha de 7 meses consecutivos al alza. Todos estos meses al alza también supusieron nuevos máximos de todos los tiempos para el índice, lo que pone de manifiesto la indiscutible tendencia alcista en la que se encuentran las bolsas de valores estadounidenses.

Una racha de 7 meses consecutivos al alza es un evento poco frecuente. Desde el año 1928 la racha de meses consecutivos al alza más larga fue de 12 meses entre el mes de abril de 1935 y marzo de 1936 (ambos inclusive).

Rachas de 7 meses, o más, consecutivos al alza en el índice S&P 500 son poco frecuentes. En concreto, desde el año 1928 solo existen 18 precedentes (el actual es el decimonoveno) en los que el S&P 500 haya sido capaz de encadenar una racha alcista de 7 meses o más al alza.

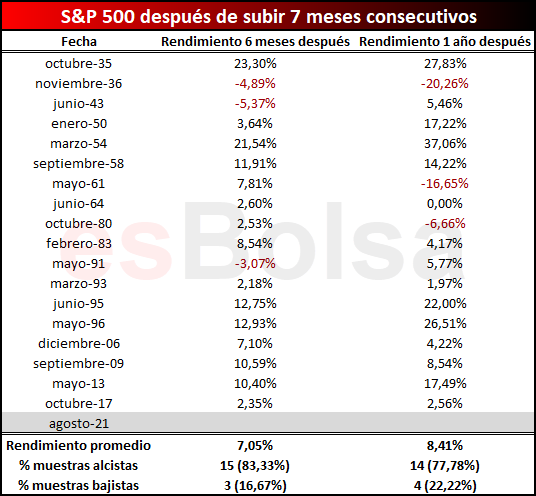

La siguiente tabla refleja todos y cada uno de esos precedentes, así como el rendimiento del mercado, tanto un semestre como un año, después de que se encadenase una racha alcista de 7 meses consecutivos.

Como se puede observar, en general, el mercado tiende a mantener las alzas durante los meses siguientes a encadenar una racha de números verdes durante 7 meses consecutivos. En concreto en 15 de los 18 precedentes (83,33% de las ocasiones) el S&P 500 cotizaba en un nivel superior un semestre después respecto al nivel en el que cotizaba tras consumarse la racha alcista de 7 meses consecutivos.

También es digno de mención el rendimiento que históricamente ha obtenido el mercado después de una racha de 7 meses consecutivos al alza, ya que, un semestre después de la racha, el S&P 500 acumula un rendimiento promedio del 7,05%. Teniendo en cuenta que el rendimiento promedio semestral a lo largo de la historia del S&P 500 es del 3,88%, observamos que el rendimiento tras una racha tan alcista como la actual tiende a ser muy superior a la media histórica.

Si analizamos los resultados a un año vista, después de una racha de 7 meses consecutivos al alza, el rendimiento del S&P 500 se sitúa en el 8,41%, ligeramente por encima del rendimiento medio registrado a los 6 meses.

Para ver este comportamiento más detalladamente, el siguiente gráfico, generado con la herramienta estacionalidad por fechas de esBolsa, muestra con una línea azul el rendimiento medio del S&P 500 250 jornadas hábiles después (aproximadamente 1 año de calendario) de que el S&P 500 acumulase 7 meses consecutivos al alza.

Históricamente después de que el S&P 500 encadenase 7 meses consecutivos al alza, la historia refleja que las alzas tienden a ser seguidas por más alzas. Especialmente en aproximadamente las 200 jornadas posteriores a subir 7 meses consecutivos, ya que, de media, el S&P 500 acumula una revalorización adicional del 11%. A partir de esas 200 jornadas el mercado tiende a descender, lo que explica la escasa diferencia de rendimiento entre los 6 meses y los 12 meses siguientes a una racha de 7 meses consecutivos al alza

Resulta cuanto menos curioso comprobar que cuando “el consenso de analistas” apuesta por una corrección para consolidar ganancias previas, desde un punto de vista histórico, el mercado no apunta en esa misma dirección, lo cual tiene su sentido, ya que, más allá de lo que los analistas consideren como “lógico”, lo cierto es que rachas al alza tan duraderas no son más que una constatación de la fortaleza de la tendencia alcista reinante.

En nuestro método la hoja de ruta a seguir es clara: mientras el mercado siga en tendencia alcista y no veamos síntomas de alerta conjunta, tanto en los bonos como en la línea avance/descenso, mantendremos nuestra predisposición alcista.

Recuerda que toda mi metodología de inversión viene explicada en detalle en el libro “El código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito a todas las herramientas de esBolsa.

“El Código de Wall Street”.

“El Código de Wall Street”.

El libro de Ricardo González

¡No te quedes sin él, pide tu ejemplar aquí!