Los retrocesos acumulados por la renta variable en los últimos meses están haciendo daño en muchos portafolios. Muchos fondos de renta variable acumulan pérdidas superiores al 15%.

Los retrocesos acumulados por la renta variable en los últimos meses están haciendo daño en muchos portafolios. Muchos fondos de renta variable acumulan pérdidas superiores al 15%.

Precisamente después de comer escuchaba en la CNBC a un prestigioso gestor de Hedge Funds decir que a él realmente le gusta ver el mercado caer porque esto significa que el mercado se llena de gangas. Le escuché decir lo mismo en septiembre de 2015. Ahora mismo su Hedge Fund acumula pérdidas del 17% y eso que lleva meses “cazando gangas”.

Este es un error común y muy peligroso. Muchos inversores (y gestores) cometen el error de estar siempre muy expuestos al mercado (e incluso sobreoperar), cuando es muchísimo mejor acudir al mercado cuando éste resulta favorable para nuestros intereses y mantenerse a la espera (con menor exposición) cuando en momentos como el actual, la tendencia entra en un impasse.

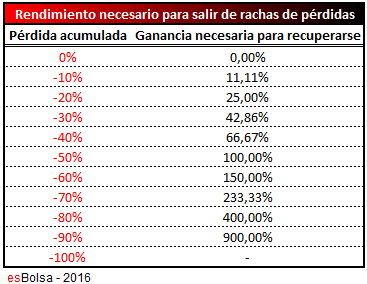

La “cabezonería” (o necesidad comercial por parte de las gestoras) hace que cuando vienen mal dadas las rachas de pérdidas se disparen en aquellos que no son capaces de reducir o neutralizar su exposición al mercado. Esto genera un gran problema, ya que debido al interés asimétrico, cuanto más acusada es la racha de pérdidas acumulada, más cuesta recuperarse de la misma.

Este factor al que rara vez se le presta atención hace que sea muy importante saber controlar las rachas de pérdidas, ya que cuanto más acusadas sean, más difícil será obtener retornos decentes en las carteras. Saber regular nuestra exposición al mercado y permanecer pacientes en “medio de la tormenta” resulta clave en este aspecto.

Como sabéis este es un aspecto en el que vengo haciendo mucho hincapié en los últimos meses. El mercado nos enseña muchas cosas, y es especialmente en los momentos más difíciles cuando más se aprende, tanto a nivel emocional como operativo.

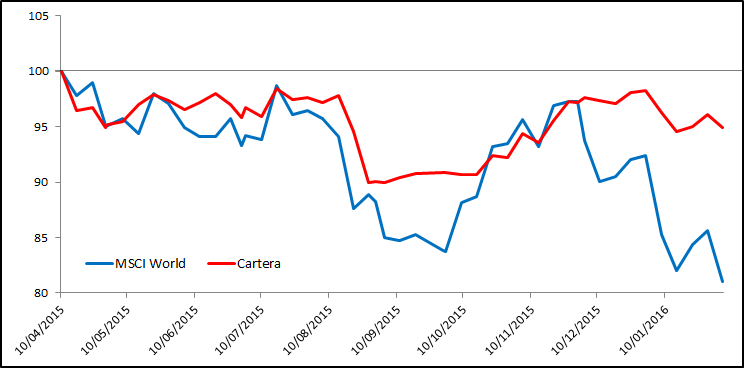

Aunque como inversores en renta variable no somos ni seremos nunca totalmente indemnes a las caídas, lo cierto es que seguir las reglas de nuestra estrategia y mantener una menor exposición al mercado nos está ayudando dentro de nuestra cartera de renta variable a sufrir muchísimo menos que el mercado.

La siguiente imagen muestra el comportamiento de nuestra cartera con respecto al índice de renta variable internacional MSCI World desde el pasado mes de mayo (momento en el que muchos índices establecieran máximos) hasta la actualidad.

La menor exposición al mercado (y el mantener los valores que funcionan bien) nos está ayudando a “capear el temporal”. No obstante lo más importante de todo es que esto nos permite estar mejor preparados cuando la renta variable vuelva a acompañar (los índices recuperen su sesgo alcista)

Aunque muchos lo olvidasen por las alzas casi incesantes registradas desde 2012 hasta 2015 hay que ser conscientes de que los mercados no suben en línea recta. Hay veces que las bolsas se toman descansos (en el actual ciclo alcista vimos dos muy claros en 2010 y 2011) y hay que asumirlos con naturalidad, manteniendo una exposición más limitada si así lo pide el mercado (la “cuarentena” de la que os he hablado) a la espera de que el sesgo alcista se recupere.

Las posiciones que se tengan en cartera deben mantenerse mientras sigan haciendo sus deberes (no alcancen sus puntos de salida “stop”, muchos de ellos probablemente en beneficios), pero los huecos que queden libres solo pueden ser rellenados en aquellos mercados y sectores que sean fuertes y alcistas.

Si por la razón que sea no encontramos nuevas compras que cumplan todos los criterios (como sucede actualmente), no debemos de desesperar. Dichas posiciones quedarán vacías reduciendo la exposición de la cartera al mercado, lo que ayudará a sufrir menos si el mercado sigue descansando. En el momento en que el mercado vuelva a recuperar su sesgo alcista, el número de mercados interesantes volverá a incrementarse y abrirá las puertas a nuevas inversiones.

Recuerda que toda mi metodología de inversión viene explicada en detalle en mi libro “El código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito a todas las herramientas de esBolsa.com.

Hola Ricardo:

Soy seguidor de tú sistema desde hace tiempo. Mejor dicho de un híbrido pues tiene algún toque personal.

Entre las cosas que uso está la amplitud más allà de tan solo la línea AD. Y la amplitud me dice que esto si es distinto a 2010-2011. Por aquellos tiempos la amplitud no confirmaba un mercado bajista como ahora.

Coincido contigo en que lo normal es que se vea la caída de los bonos pero… no la veo necesaria para ver un mercado bajista. El mercado está megaintervenido por los mercados centrales y eso hace que las reglas del juego sean otras.

Creo que el dinero se està yendo a bonos (a pesar de su rentabilidad), inmobiliaria y liquidez, pero son teorías mías.

En agosto me saltaron stops de largos y a partir de octubre me ha ido bien con los cortos.

Sinceramente, creo que cerrarse tanto en que sin caída de bonos no hay mercado bajista es un error. Personalmente a dia de hoy creo que la amplitud debe pesar más que si hay o no caída de bonos.

Enhorabuena por tú blog que leo todos los días. Mi comentario es totalmente una opinión personal con todo mi respeto hacia ti. Lo digo para que ningún lector lo tome como una crítica porque escribiendo las cosas suenan según se lean.

Un saludo y gracias por tú gran trabajo.

Buenos días blacklupus y gracias por compartir tu opinión.

Tal y como comenté aquí, utilizar los indicadores de amplitud de forma solitaria tiene una tasa de error superior a utilizar los bonos y la AD de forma conjunta. Esto es algo que expliqué aquí, con el fallo de la amplitud en los años 90.

https://www.losmercadosfinancieros.es/esto-no-es-2008.html

Sea como sea, tal y como expliqué en el artículo nuestro grado de liquidez actualmente es elevado (70%), por lo que en el peor de los escenarios, nuestras carteras estarían protegidas al respecto. Solo incrementaremos exposición cuando se reanude el sesgo alcista.

Un saludo!

Buenos días.

Es un placer, y fuente de conocimiento, leeros a los dos expresar opiniones razonadas tan interesantes.

Sólo el tiempo dirá si era una corrección, con descensos del 15-20 % durante 6-8 meses, o es el inicio de un auténtico mercado bajista de 2-2.5 años de duración y caídas superiores al 45%.

En cualquier caso lo que más me gusta del método de Ricardo, es que su gestión dinámica de stop, y de nuevas entradas, solo cuando los mercados acompañan siendo fuertes y alcistas , le sitúan en estos momentos en una liquidez del 70%.

Me surge una pregunta, el otro 30% que está invertido en Bolsa.

¿Está protegido con stop de protección ?.

¿O Para la gestión del fondo se utilizará otro procedimiento adicional de protección?.

¿Qué ocurre si las caídas son muy bruscas y los valores abren con Gaps por debajo de los stop de protección?

Aunque estoy seguro que no afectará a todos los valores, que queden en cartera, por igual.

Saludos y muchas gracias Ricardo por todos tus artículos.

Buenas tardes reyes.

Sí, las posiciones que tenemos abiertas disponen de stop de protección. Además como complemento para el fondo estoy estudiando la posibilidad de incluir en un sistema rotacional que mueva la exposición de un porcentaje del fondo (20% aproximadamente) entre renta variable y renta fija. Actualmente el sistema apostaría por la renta fija. Hablaremos de esto más adelante, como adelanto, estos son los resultados desde los años 70 para la estrategia a la que me refiero.

Sobre los gaps, nuestra estrategia ya está testeada con estos deslizamientos (tanto de entrada como de salida), forman parte de la naturaleza del mercado y por tanto son tenidas en cuenta a la hora de establecer estadísticas de la operativa.

Un saludo.

Ricardo.

Muchas gracias por tu respuesta.

Perdona por la simpleza de la pregunta es sobre el gráfico que nos muestras.

Desde 1970 hasta 2016, ¿que es rentabilidad acumulada del 900%?

O ¿transformación de un Ci de 10.000 en 900.000? lo cual implicaría una rentabilidad anualizada (46 años) del 10.27%.

Saludos.

El gráfico no está pensado para extraer la rentabilidad anualizada todavía, como digo está en fase de estudio. No obstante los rendimientos promedio del estudio se mueven en el rango del 10% anualizado con rachas de pérdidas máximas del entorno del 22%, lo cuál entra dentro de nuestros márgenes operativos.

Hola reyes:

Antes de nada decirte que no llevo comisión. je je je. Llevo mucho tiempo siguiendo el método de Ricardo. Lo único que sigo a mayores son los indicadores de amplitud para intentar saber como están de sanas las tendencias.

Desde mi operativa personal puedo decirte que si se es disciplinado con el método y la gestión de capital, el sistema es muy robusto y es rentable. Yo personalmente llevo abriendo cortos desde octubre pero aún siguiendo el método original de Ricardo estarías con poca exposición y mucha liquidez. Y lógicamente con buenas pluses en el zurrón de las operativas anteriores en tendencia alcista.

Espero te sirva el comentario y sin duda te recomiendo estudiar el sistema de Ricardo.

un saludo.

Muchas gracias por tu comentario. Saludos