![timeless-investing[1]](https://www.losmercadosfinancieros.es/wp-content/uploads/timeless-investing1.jpg) En las últimas semanas he estado compilando todos los indicadores técnicos que Weinstein expone en su libro “Los Secretos para ganar dinero en Mercados Alcistas y Bajistas” en la plataforma Wealth Lab.

En las últimas semanas he estado compilando todos los indicadores técnicos que Weinstein expone en su libro “Los Secretos para ganar dinero en Mercados Alcistas y Bajistas” en la plataforma Wealth Lab.

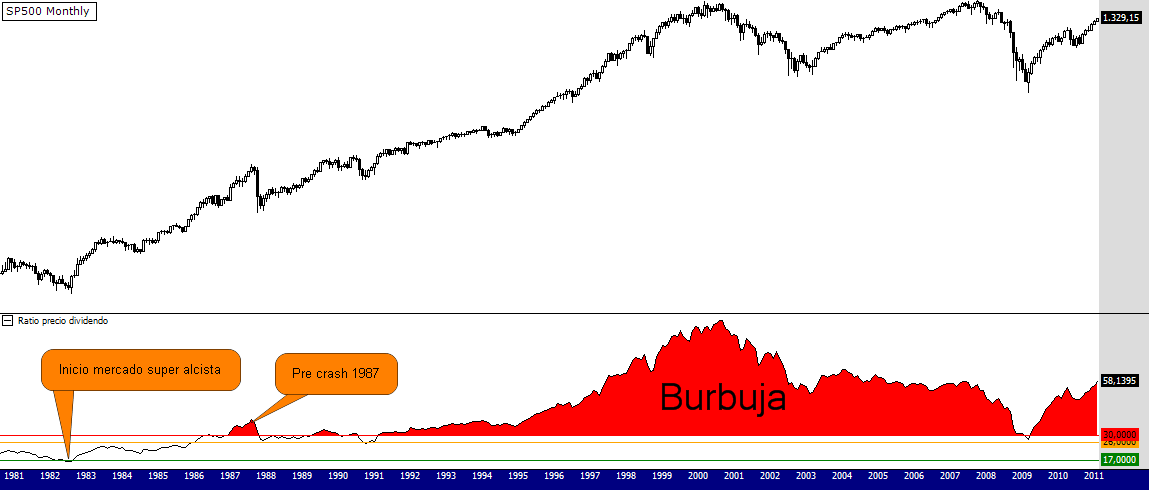

El pasado 2 de febrero ya os mostraba el aspecto de tres de estos indicadores, y a lo largo de este fin de semana he finalizado el cuarto denominado Ratio P/D que algunos ya conocéis, puesto que en su día lo desarrollé también para PRT.

Por desgracia Pro Real time es una herramienta muy limitada, y aunque este ratio sí se podía calcular de una forma algo “chapucera”, he decidido incorporar la totalidad de estos indicadores a Wealth lab, para así poder disponer de ellos de forma exacta y con espacios temporales extensos.

El ratio precio/dividendo lo podéis encontrar en la página 304 del libro de Stan Weinstein. Es un indicador de largo plazo que expresa los precios de los valores como múltiplos de sus dividendos. En otras palabras, es lo que costaría, en términos de precio del valor, comprar dividendos por valor de un dólar.

Todo el mundo habla sobre el mercado en términos de barato o caro, pero eso es subjetivo. Sin embargo, este indicador nos ofrece la posibilidad de decidir objetivamente. Los descensos de la proporción P/D hacia el área 14 o 17 se han producido cuando los valores eran gangas poco comunes. Por otro lado, un movimiento por encima de 26 ha sido una lectura muy peligrosa, mientras que una cifra superior a 30 ha sido una señal de que los valores están extremadamente caros.

Un poco de historia:

Para ver todo lo que os he dicho más claro, aquí os traigo la imagen del histórico de este ratio desde 1892 hasta 1982. Estamos ante un gráfico de 90 años que muestra claramente cómo, cuando esta relación se ha movido por debajo del nivel de 17 (hacían falta 17 o menos años para recobrar nuestra inversión vía dividendos), se han iniciado importantes mercados alcistas. Por otro lado, cuando este ratio se ha movido por encima del nivel 30 (hacían falta 30 o más años para recobrar nuestra inversión vía dividendos), las alarmas saltaban y no se tardaba mucho en producirse episodios de crash en los mercados.

Un ejemplo bastante evidente de todo esto, está en ver cómo a comienzos de los 50 la bolsa tenía valoraciones muy atractivas. No era casualidad que ascendiera como un cohete. Un mercado así es estable, hasta que llega a niveles caros. Este suceso acontece claramente en los 65-75, y la bolsa lo paga.

La actualidad:

En 1982 la proporción precio/dividendo alcanzó niveles cercanos a los 16 puntos, propiciando así el inicio del mercado súper alcista vivido hasta el año 2000, fecha desde la cual estamos purgando excesos. En medio del camino, el mercado vivió dos sustos también advertidos por este indicador, concretamente en 1987, con el famoso “Black Monday“, y en 1990, coincidiendo con el inicio de la década perdida en Japón.

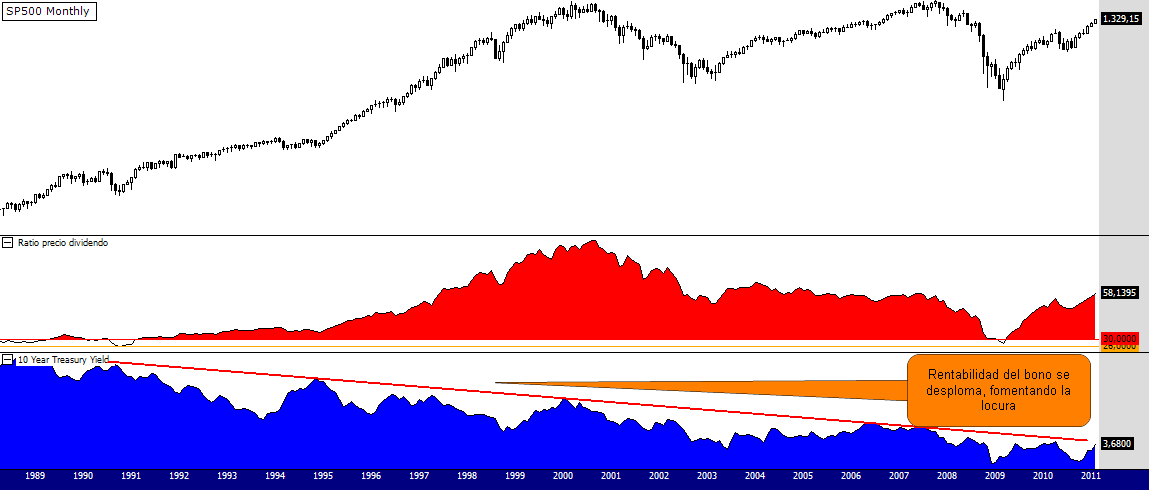

Ahora mismo os estaréis preguntando por qué a partir de los 90 el mercado subía sin frenos y el P/D también. La respuesta sencilla fue la burbuja tecnológica que posibilitó precios sin sentido durante muchos años, pero hay una razón más: desde los 90, el precio del dinero cayó a niveles bajos, lo que generó un interés evidente en la bolsa, debido a que ningún otro producto rentaba lo suficiente, y ahí está la clave, se generó un “ambiente” propicio que finalizó en una burbuja increíble que estalló en el 2000 y que todavía seguimos purgando a día de hoy. Cuando el factor dinero es positivo, las valoraciones P/D superiores a 30 pueden tener sentido.

Como muestra la imagen de arriba, la caída en la rentabilidad del bono propicia que el dinero se queda en la bolsa, pese a las desorbitadas lecturas que nos ofrece el ratio P/D. En el año 2000 el mercado estaba sobrevalorado en niveles nunca vistos, superando levemente la increíble cifra de los 90 puntos, un resultado tres veces superior a las lecturas que se consideran extremas históricamente.

Actualmente seguimos en niveles muy altos, y vamos a ser muy frágiles a cualquier subida en la rentabilidad del bono. Es una situación de alerta constante, dentro del difícil mercado al que nos enfrentamos. No olvidéis de que estamos en pleno invierno de Kondrátiev, un ambiente muy hostil para la economía y del que sólo sobrevivirán los más fuertes.

Antes de que vengan tiempos mejores con el inicio de la primavera de Kondrátiev, tendremos que ver un descenso en la proporción precio/dividendo. Ésta seguramente llegará de la mano de otro crash en los mercados, cuya fecha de inicio todavía es difícil de predecir, pero que de momento parece lejana (tal vez en uno o dos años). La pista final, como siempre, nos la darán los bonos y otras relaciones de intermercado, que como siempre seguiremos de cerca desde este blog y que por el momento siguen siendo positivas.

Gracias Ricardo,que gráficos! y que análisis! para enmarcarlo.

Buenos días lbanjoy!

Me alegra que os guste! Con esto ya tengo el arsenal Weinstein en su totalidad bajo control 😉

Un saludo!

Gran análisis de nuevo, Ricardo.

En mi caso no lo voy a enmarcar, pero si que lo voy a imprimir por su calidad y carácter didáctico.

Estoy muy de acuerdo en todo, quizá excepto en que no todos los 90 estuvieron bajo el efecto de la burbuja tecnológica, solo la parte final.

Muchas gracias y un saludo, crack.

dices muy lejano un crack y para ti muy lejano es un año o dos jejejeje!!!…

gracias ricardo gran analisis,aunque ultimamente escribo poco por aqui ten por seguro que eres una de mis referencias en mi operativa.

Para Timbaler

Un placer leerte por aquí, como siempre..

Como digo en el artículo “desde los 90, el precio del dinero cayó a niveles bajos, lo que generó un interés evidente en la bolsa, debido a que ningún otro producto rentaba lo suficiente, y ahí está la clave, se generó un “ambiente” propicio que finalizó en una burbuja increíble que estalló en el 2000”

Igual me he expresado mal, dusculpar si es así. No he dicho que todos los 90 fueran una burbuja, he dicho que con el ambiente de tipos bajos se propició una burbuja a finales de los 90 que estalló en el 2000.

Un abrazo crack!

Para romina

Cuando me refiero a un crash, hablo de un mercado bajista de medio plazo, nada de recortes de corto plazo. De momento no hay señales que hagan pensar en un mercado bajista sostenido en los próximos meses, pero seguiremos atentos a todos los indicadores para adelantarnos y operar en consecuencia lo antes posible.

¡Gracias por participar!

Para miguel

¡vaya! Muchas gracias Miguel.

Recordar que es importante seguir siempre vuestro propio criterio, lo que yo expongo aquí es mi opinión, que es igual de válida que la de cualquier otro, siempre que esté argumentada.

Un placer leerte por aquí;

¡Un saludo!

Tranquilo Ricardo, que si algo es sobresaliente en tus artículos es la sencillez con que explicas cosas no tan fáciles de explicar. Se entiende perfectamente el ratio y la explicación del flujo del dinero que hace que los noventa fueran alcistas a tope para la bolsa.

Ok! Gracias Timbaler

Según el P/D, la caída que debería llegar debería ser bastante mayor que la experimentada de 2007-2009 no? porque el P/D estaba a un nivel similar y solo cayo ligeramente por debajo de 30

o si cambia la situación de los bonos puede ser menor/mayor la caída?

Saludos

De tu artículo sobre Kondrátiev sacando un fragmento:

“Las principales pistas vendrán de la mano de una rentabilidad del bono al alza, para controlar la pequeña inflación, que vendrá causada por unos ascensos no muy fuertes, pero sí constantes, en las materias primas. Ese será el momento en el que el invierno llegará a su fin y empezará la primavera, que consigo traerá mejores tiempos para la renta variable.”

Se podria decir que estamos saliendo del invierno?

Las rentabilidades de los bonos estan augmentado, inflacion (esto puede que sea por otros facotres), y materias primas al alza…

Sobre Kondrátiev solo se lo que leí de tu artículo

Para Oriol

La variable que influye en el ratio no es sólo el precio del SP, también están los retornos de los dividendos. Yo creo que será una mezcla de ambas cosas, caída del SP500 y subida de los dividendos.

No estamos saliendo del invierno, lo que pasa es que dentro de este periodo tan difícil, hay momentos de mejoría como los que vivimos entre 2003-2007 o ahora en los que la situación no es tan agobiante.

Es muy probable, que con la llegada de la primavera, el dólar recupere su relación directa con la bolsa, algo que se perdió en el 2000, como muchos bien sabéis. Esa será una buena pista, junto a las otras que citas de que la primavera empieza a florecer.

Muchísimas gracias por participar.

Para dani2d

¡Vaya! A esta marcha me van a tener que pagar comisión los de las impresoras!

En serio, me alegro mucho que os guste, y espero que sirva como aprendizaje de forma que en un futuro no muy lejano, seáis capaces de analizar todo esto por vosotros mismos.

Al final no son tantos los factores que hay que tener en cuenta, siempre es lo mismo…una y otra vez.

¡Un saludo y buenas noches!

Otro análisis que me imprimo y guardo! Estos análisis son los que te hacen subir puntos en la blogosfera! Sigue así, y gracias por compartir!

hay alguna forma de tenerlo este indicador en excell no se si se podra si sabes como hacer por favor dimelo.gracias

Supongo que si…tan solo hace falta tener los datos y calcularlo tal y como explica Stan en su libro 😉