Hace unos días ya vimos que las alzas en los mercados de valores seguían produciéndose de forma saludable con una mayoría de valores acompañando el sesgo alcista del mercado. A esta situación, ya de por sí positiva, se está uniendo recientemente un detalle que ha pasado desapercibido para la inmensa mayoría de operadores pero que considero relevante. Los valores de pequeña capitalización en EEUU están a las puertas de iniciar un fuerte movimiento que podría estar adelantando una nueva oleada de compras, lo que sería un síntoma inequívoco de un mayor apetito por el riesgo y más confianza si cabe por parte de los inversores en la renta variable.

Hace unos días ya vimos que las alzas en los mercados de valores seguían produciéndose de forma saludable con una mayoría de valores acompañando el sesgo alcista del mercado. A esta situación, ya de por sí positiva, se está uniendo recientemente un detalle que ha pasado desapercibido para la inmensa mayoría de operadores pero que considero relevante. Los valores de pequeña capitalización en EEUU están a las puertas de iniciar un fuerte movimiento que podría estar adelantando una nueva oleada de compras, lo que sería un síntoma inequívoco de un mayor apetito por el riesgo y más confianza si cabe por parte de los inversores en la renta variable.

El gráfico que podéis ver al lado de estas líneas muestra al Russell 2000 con un marcado sesgo alcista lo que podría llevar al índice a establecer nuevos máximos históricos esta semana. Otro aspecto destacado se refleja en el indicador de fuerza RScMansfield, cuya lectura vuelve a situarse por encima de cero lo que nos indica que los valores “secundarios” experimentan de nuevo una mayor presión compradora lo que les lleva un mejor comportamiento relativo que los valores grandes (no olvidemos que el índice de blue chip S&P 500 es la referencia del RSCMansfield).

El gráfico que podéis ver al lado de estas líneas muestra al Russell 2000 con un marcado sesgo alcista lo que podría llevar al índice a establecer nuevos máximos históricos esta semana. Otro aspecto destacado se refleja en el indicador de fuerza RScMansfield, cuya lectura vuelve a situarse por encima de cero lo que nos indica que los valores “secundarios” experimentan de nuevo una mayor presión compradora lo que les lleva un mejor comportamiento relativo que los valores grandes (no olvidemos que el índice de blue chip S&P 500 es la referencia del RSCMansfield).

Además de estos argumentos técnicos positivos que muestran los small cap, no debemos perder de vista que el Atlas está encendido. El Atlas de Blai5 es un indicador que nos advierte sobre los activos que esperan un movimiento violento en las próximas semanas. Este indicador no está diseñado para informar sobre la dirección que va a tomar la cotización en las próximas semanas, tan sólo advierte de que un movimiento fuerte se avecina en la cotización, por lo que debe de ser utilizado junto a otros indicadores (como la tendencia y la fortaleza comentados anteriormente) que nos informen de hacia dónde es más probable la dirección de dicho movimiento.

El contexto global favorable para la renta variable en el que nos encontramos ahora mismo, unido al buen tono que muestran los small cap, me hacen pensar que lo más probable es que ese movimiento que adelanta el Atlas se produzca al alza (de hecho ya podría haber empezado) y este es un aspecto a no perder de vista, ya que sería un muy buen síntoma para todo el mercado. Históricamente los inversores apuestan más por este tipo de valores “secundarios” cuando son optimistas con la evolución de las bolsas de valores, puesto que generalmente en entornos cíclicos alcistas, estos valores tienen mayores posibilidades de crecimiento que los blue chips. En cambio, en las épocas de incertidumbre, los Small Cap son los que más sufren.

En este entorno podríamos decir, si queremos hilar muy fino, que resulta una buena idea sobreponderar en cierta medida los “Small cap” en cartera con respecto a “Blue chip”.

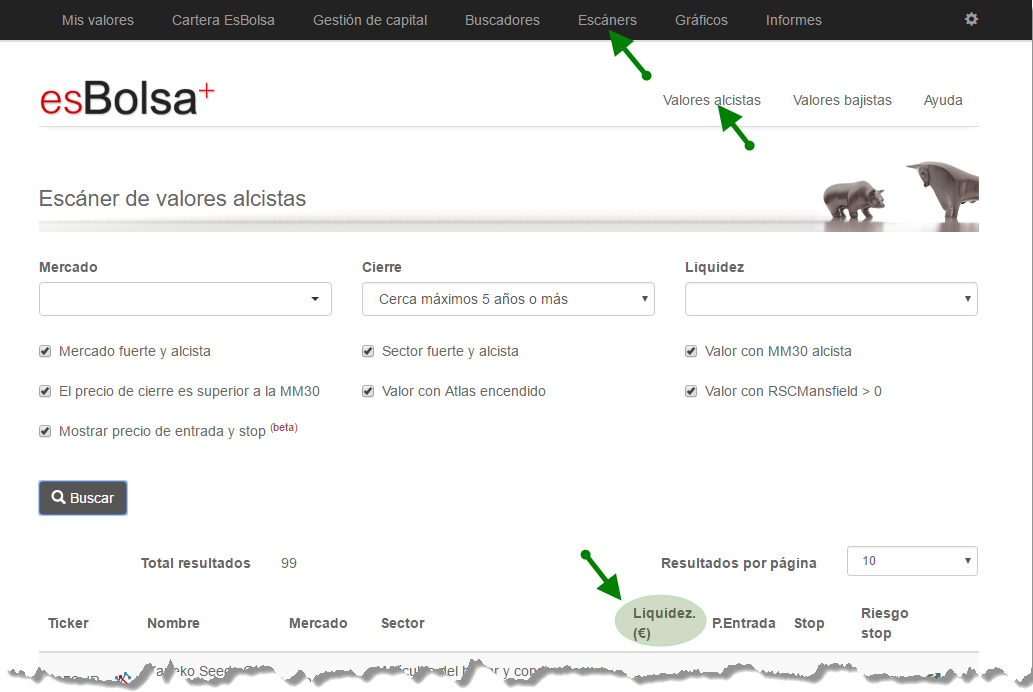

Recuerda que el escáner de esBolsa.com te permite rastrear y analizar los valores más interesantes del mundo y mostrarte su tamaño en la columna “liquidez”.

Esta columna muestra el capital disponible por cada valor para ofrecer contrapartida a una operación de compra o venta. Es decir, es el importe aproximado (varía dependiendo de las circunstancias del mercado) que un inversor puede comprar en un valor dentro del mercado sin tener que soportar grandes deslizamientos en los precios para completar la orden introducida. Recordemos que un deslizamiento es la diferencia entre el precio introducido en una orden de compra/venta y el precio final de ejecución.

Los valores medianos y pequeños suelen tener una liquidez de entre 3.000€ y 50.000€.

Toda mi metodología de inversión viene explicada en detalle en mi libro “El código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito a todas las herramientas de esBolsa.

“El Código de Wall Street”.

El libro de Ricardo González

¡No te quedes sin él, pide tu ejemplar aquí!