Como sabéis, hace unas semanas estuve por Forinvest ofreciendo algunas charlas y lo mejor de todo, compartiendo e intercambiando con los asistentes opiniones y experiencias sobre los mercados de valores.

Como sabéis, hace unas semanas estuve por Forinvest ofreciendo algunas charlas y lo mejor de todo, compartiendo e intercambiando con los asistentes opiniones y experiencias sobre los mercados de valores.

En una de esas charlas, traté un interesante tema de analogías que a principios de año también difundí en un artículo emitido en directo dentro del aula virtual de EsBolsa.com.

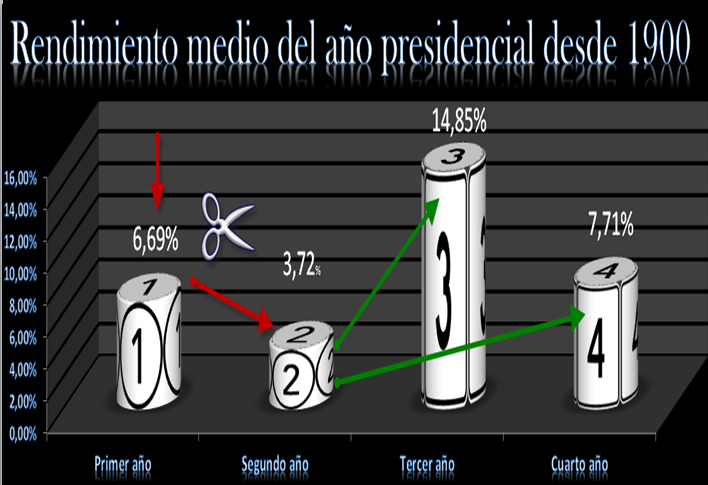

Hablamos sobre el ciclo presidencial de Estados Unidos, y como éste ha afectado históricamente a los mercados bursátiles. Para todo el que no lo sepa, os diré que el ciclo presidencial es una teoría desarrollada por la Universidad de Yale Hirsch que indica que los mercados de valores de EE.UU. son más débiles en los dos años siguientes a la elección de un nuevo presidente en EE.UU. Según esta teoría, después de los primeros años el mercado mejora hasta que el ciclo comienza de nuevo con la próxima elección presidencial.

Para ver un ejemplo práctico de lo que comento, como veis en la imagen de arriba, en los primeros años, la política de recortes se hace efectiva en los gobiernos, eso se debe a que la reciente victoria en las urnas les otorga una fuerte legitimidad, y esa fuerte legitimidad es la que otorga el respaldo para llevar a cabo esas políticas restrictivas que finalizan en un menor rendimiento de las bolsas.

Sin embargo, al finalizar el segundo año de mandato, en EEUU se producen las denominadas “Midterm elections”, unas elecciones donde el electorado suele castigar al partido del presidente lo que provoca que éste en su tercer año lleve a cabo políticas de renovación, para ello tratará de mantener su popularidad sea como sea, no vaya a ser que los libros de historia y el electorado le castiguen. Ante esta situación, los gobiernos no dudan en “salvar el culo” y poner en marcha medidas expansivas que fomenten los negocios.

Antes de seguir, me gustaría decir que por mucho que veamos que las pautas estacionales son muy claras, debemos tener claro que lo primero es el análisis técnico. Nunca hay que operar en contra del análisis técnico por mucho que digan las pautas estacionales.

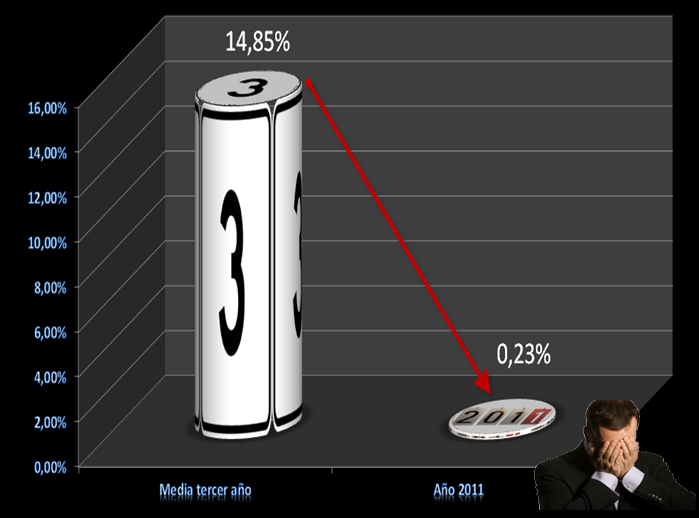

Podemos ver como ejemplo el año pasado. Como ya sabréis, el pasado fue el tercer año del mandato de Obama, que resultó con un rendimiento del 0,23% con respecto al 14,85% que representa su media histórica. Se nos quedaría la cara del señor que aparece bajo la imagen, si esperábamos ese 14,85% de rentabilidad (como muchos pronosticaban) y no hicimos caso al análisis técnico que mostraba unos mercados claramente con pendiente negativa.

Así pues, me gustaría dejar claro desde estas líneas algo que he aprendido con la experiencia: es mucho mejor emplear estas pautas estacionales para discernir el movimiento probable de los precios, puesto que las pautas estacionales raramente resultan de ninguna utilidad para saber la magnitud de los mismos.

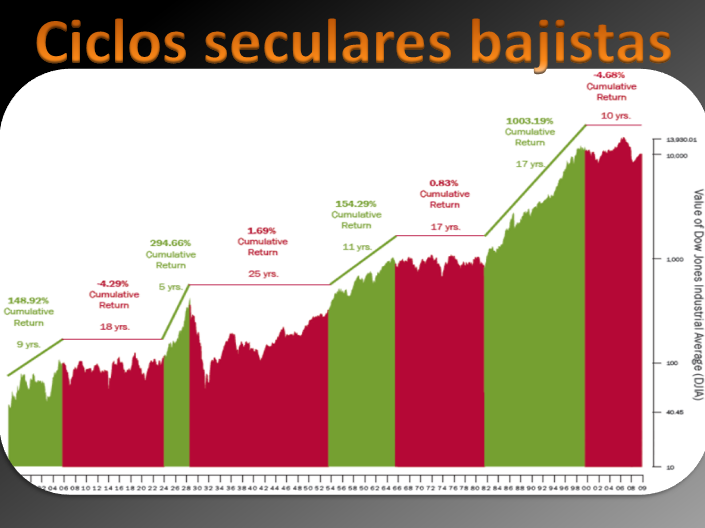

Fijaos en el siguiente gráfico:

Muestra el promedio histórico del comportamiento del cuarto año del ciclo presidencial desde el año 1900.

Como podéis apreciar, existe una clara tendencia alcista, lo que resulta en una media de ganancias del 7,71%. La razón no es otra que algo que ya vimos al principio de este artículo, históricamente el partido que ocupa el poder estimula la economía a tiempo para que en las elecciones el mercado descuente este hecho al alza. De esta forma tienen al electorado contento, que al fin y al cabo son los que les dan de comer.

Una forma de diseccionar este ciclo para acercarlo más al presente, es tener en cuenta los diferentes entornos seculares.

Hay ocasiones en los que el cuarto año del ciclo presidencial cae en medio de ciclos seculares alcistas, “alterando” positivamente el resultado.

En la actualidad, como ya hemos tratado aquí en numerosas ocasiones, estamos en un ciclo secular bajista, así que para una mayor precisión, veamos el resultado del cuarto año presidencial dentro de los ciclos seculares similares al actual.

Anteriormente teníamos una media de ascenso cercana al 8%, y teniendo en cuenta los ciclos similares al actual, nos quedamos en aproximadamente la mitad.

En los medios de comunicación, saldrá el resultado del 8% porque no tendrán en cuenta los ciclos seculares que reinan los mercados, aquí vemos que si nos centramos en ciclos similares al actual, el rendimiento no es tan elevado como su media histórica.

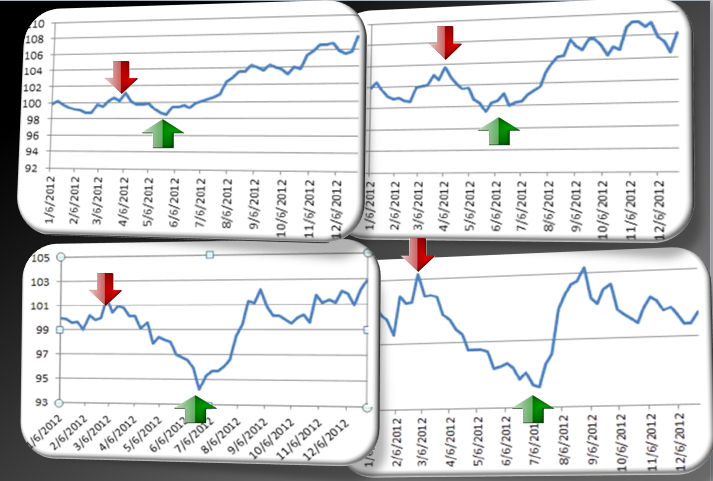

Hay una tónica habitual en todo lo que estamos viendo y es lo que quiero trasmitiros de forma más acentuada en este artículo, dado que es lo que en mi opinión tiene mayor relevancia, y es esta disminución entre los meses de marzo/abril hasta mitad de año para después iniciar un rally de recuperación hasta finales de año.

Recordad que a la hora de estudiar pautas, no es tan importante la magnitud, sino el comportamiento de los precios.

Siguiendo con las pautas, debéis saber que en 1939 Edgar Lawrence Smith presentó la idea de un ciclo de acciones de diez años. Este economista que incluso llego a colaborar con el mismísimo Keynes, se dio cuenta que de modo aproximado los años que terminan en cifras idénticas parecen repetir su trayectoria de precios.

Como sencillo ejemplo para entender esta pauta, podemos decir que según este economista, los años que terminan en 1 (1971-1981,1991, etc.) tienen un comportamiento muy similar.

Según esta teoría, los años terminados en 3, 7, y 0 a menudo son años muy difíciles. Sin embargo, los años terminados en 5, 8 e incluso 9 suelen ser años altamente rentables.

Este sencillo patrón de diez años sigue teniendo una excelente reputación. Por ejemplo, el avance de los años terminados en cinco observados nunca ha fallado en los últimos 100 años.

¿Cómo suelen ser los años que terminan en 2?

muy elaborado

si tuvieras 20 años mas saldrias en la tv

saludos

Gracias por participar Manuel.

En cuanto a lo de salir por la tele, tampoco es que me quite el sueño. Lo que me gusta es sacarle partido al mercado, el Show se lo dejamos a otros 🙂

Un saludo!

Dios, vaya articulazo. Me has dejado con los ojos como platos. Un saludo y muchas gracias.

Me alegro que te guste el artículo Antonio, ahora a sacarle jugo :).

Feliz noche!

Ricardo, uno de los graficos esta cortado. Un saludo.

Hola Antonio.

¿Que gráfico no ves bien? Así lo arreglo, porque yo los veo todos perfectos, aunque es cierto que dependiendo de la resolución de la pantalla puede cortarse..No obstante, si pulsas sobre la imagen, te debería salir a tamaño completo.

Un saludo!

Ricardo lo expones tan entendible, muy buen análisis, sea quien sea que dirija EEUU (republicano o demócrata), este ciclo es muy importante; tienes información de ciclos mensuales y diarios? existe demasiada información en la red que solamente confunden con sus términos financieros q solo los que los escriben los entiende; sería fabuloso que editaras un libro y plasmar toda la experiencia y los análisis que nos brindas. Gracias

Buenas tardes Edgardo.

En respuesta a tu pregunta, estos gráficos están sacados de datos semanales.

En cuanto a lo del libro, lo tengo en mente, pero todo a su tiempo.

Ahora mismo, estoy con el proyecto de EsBolsa.com tratando de ayudar a las personas a defenderse y sacar partido de los mercados compartiendo toda mi experiencia.

Hablando de Esbolsa.. pronto habrán más novedades que se sumarán a todo lo que ya tenemos en marcha, como las herramientas y mis operaciones personales en los mercados 🙂

Un saludo!