Mientras los principales índices bursátiles estadounidenses negocian entre un 1% y un 5% por debajo de sus máximos históricos, las empresas de inversión inmobiliaria (también conocidas como REITs), siguen estableciendo nuevos máximos históricos situándose entre las industrias con mejor rendimiento en lo que va de año.

Mientras los principales índices bursátiles estadounidenses negocian entre un 1% y un 5% por debajo de sus máximos históricos, las empresas de inversión inmobiliaria (también conocidas como REITs), siguen estableciendo nuevos máximos históricos situándose entre las industrias con mejor rendimiento en lo que va de año.

Históricamente las empresas de inversión inmobiliaria tienden a experimentar un buen comportamiento durante los períodos con inflación creciente, por lo que las empresas de bienes raíces son usadas históricamente por los inversores como una herramienta para proteger sus ahorros de presiones inflacionistas moderadas y fuertes. Esto se debe a que los ingresos obtenidos por alquileres y el propio valor de los subyacentes inmobiliarios propiedad de estas compañías, tiende a aumentar cuando la presión inflacionaria hace acto de presencia.

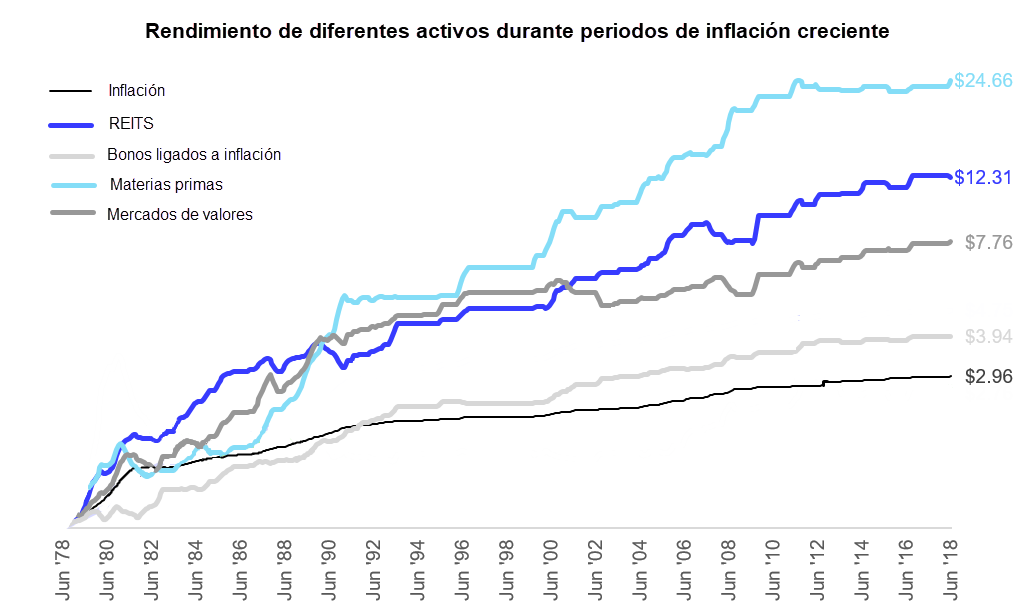

El siguiente gráfico muestra el comportamiento en las últimas 4 décadas de diferentes activos durante los períodos en los que la inflación fue creciente (el estudio termina en 2018 puesto que desde entonces hasta el cierre de 2020 la inflación se ha mantenido en niveles bajos).

Hay que tener presente que el estudio solo invierte en cada uno de los activos en periodos de inflación creciente, permaneciendo en liquidez en periodos de inflación decreciente. Es decir, el retorno de cada uno de los productos no es el total desde 1978, sino tan solo el obtenido en los periodos en los que la tasa de inflación fue creciente en un contexto anualizado durante dicho periodo. Este es un aspecto a tener en cuenta, ya que los productos que más suben en contexto de inflación creciente son los que más tienden a retroceder en periodos de baja inflación.

El mayor rendimiento durante los períodos de alta inflación lo han registrado las materias primas, lo cual es lógico porque la evolución de los precios de las materias primas constituye en gran medida una referencia para el cálculo de la inflación. Desde el año 1978, la inflación ha promediado un 5,6 por ciento anual, por lo que un producto cuyo valor fuese un dólar a principios de 1978 ahora costaría alrededor de 2,76$.

Las materias primas rindieron un promedio del 17,5 por ciento anual durante esos períodos de alta inflación, por lo que una inversión inicial de un dólar en un índice de materias primas en épocas de creciente inflación valdría 24,66 dólares en la actualidad. Los REIT proporcionaron los segundos rendimientos más altos durante períodos de alta inflación en las últimas 4 décadas con un 13,4 por ciento anual.

Por su parte, los mercados de valores rindieron un promedio del 10,8 por ciento anual (dividendos incluidos) en entornos de inflación creciente, y los bonos ligados a la inflación habrían obtenido retornos ligeramente superiores a la tasa de inflación con rendimientos promedio de 7,1 por ciento anual.

La semana pasada supimos que la inflación anual en EEUU subió hasta el 6,8% en noviembre, siendo esta la lectura más alta desde junio de 1982. La inflación ha aumentado constantemente en lo que llevamos de año (en enero la inflación se situaba en el 1,4%), por lo que, ante esta circunstancia, conociendo la naturaleza histórica de los REITs frente a la inflación, resulta imprescindible analizar este tipo de compañías.

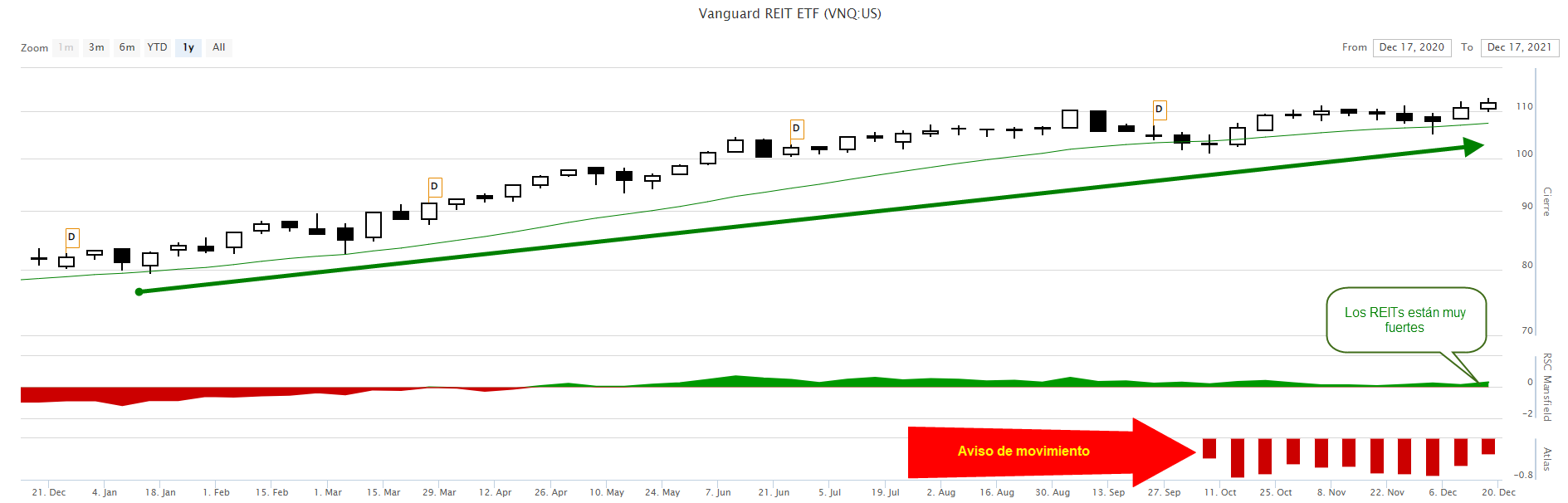

Para ello, la siguiente gráfica representa el comportamiento del Vanguard REIT ETF, uno de los principales fondos cotizados estadounidenses compuesto por compañías de inversión inmobiliaria en negocios como la propiedad de edificios de oficinas, centros comerciales, zonas de aparcamiento y otros bienes inmuebles.

La tendencia alcista del gráfico no deja lugar a dudas de que las empresas inmobiliarias ahora mismo hacen ganar dinero a sus inversores, de hecho, en nuestro sistema esBolsa Algorithmic Index mantenemos exposición a este grupo de compañías desde hace meses.

Este claro sesgo alcista, unido al hecho de que su comportamiento es fuerte (RSCMansfield en positivo), nos indica que la presión compradora en las bolsas norteamericanas sobre estas empresas inmobiliarias, hace que, cuando el mercado global sube, tiendan a subir más y, cuando el mercado global cae, tiendan a caer menos o incluso subir, lo que indudablemente beneficia a sus inversores.

Además de los argumentos técnicos positivos que muestran las empresas inmobiliarias americanas, no debemos perder de vista que el Atlas está encendido. El Atlas de Blai5 es un indicador que nos advierte sobre los activos que esperan un movimiento violento en las próximas semanas. Este indicador no está diseñado para informar sobre la dirección que va a tomar la cotización en las próximas semanas, tan sólo advierte de que un movimiento fuerte se avecina en la cotización, por lo que debe de ser utilizado junto a otros indicadores (como la tendencia y la fortaleza comentados anteriormente) que nos informan de hacia dónde es más probable (no confundir probabilidad con seguridad) la dirección de dicho movimiento.

El contexto global favorable para las empresas inmobiliarias en el que nos encontramos ahora mismo, unido al buen tono que muestran las empresas de inversión inmobiliaria, me hacen pensar que lo más probable es que ese movimiento que adelanta el Atlas se produzca al alza tras la superación de máximos de esta semana.

Por todo ello, mientras las compañías inmobiliarias se mantengan fuertes y alcistas, merecerá la pena tenerlas en cuenta puesto que sus componentes tienden a premiar a sus inversores con alzas superiores a las de la media del mercado.

Toda mi metodología de inversión viene explicada en detalle en el libro “El código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito a todas las herramientas de esBolsa.