![IMG_20110818163003[1]](https://www.losmercadosfinancieros.es/wp-content/uploads/IMG_201108181630031.gif) Fuente: Capitalbolsa y dshort.com

Fuente: Capitalbolsa y dshort.com

Hoy son Chris Kimble, analista técnico de Kimble Charting Solutions, y Doug Short, vicepresidente de investigación en Advisor Perspectives, quienes han analizado el comportamiento del Dow Jones desde la Crisis Financiera del 2008 hasta ahora, con el desarrollado durante el pánico de 1907. Y tampoco hay signos de alentadores.

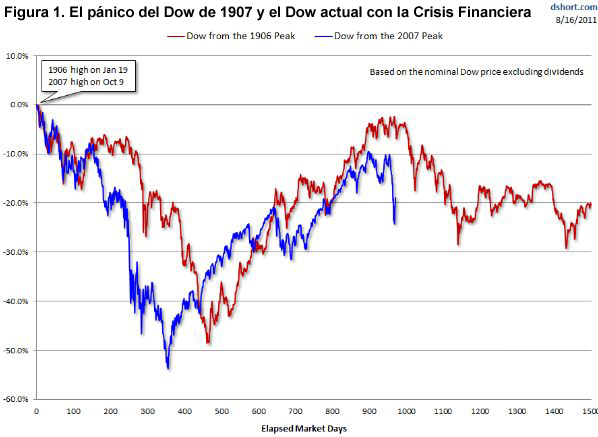

El primer gráfico es una visión nominal de los dos periodos mostrando el porcentaje de caída desde los máximos de 1906 y 2007.

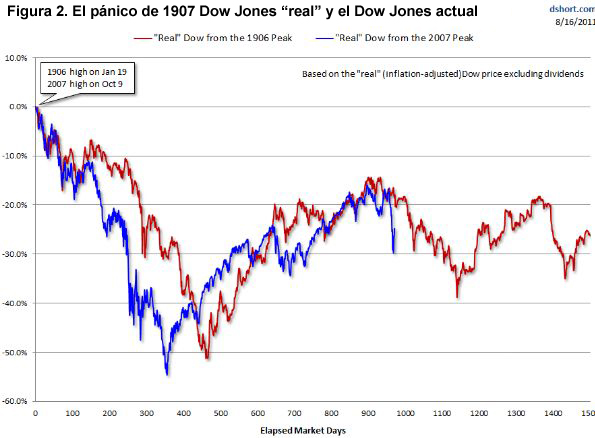

En el segundo gráfico el Dow Jones se ha ajustado a la inflación, que tuvo un impacto significativo en el primer período. Durante la primera mitad del siglo 20, los episodios de alta inflación y deflación fueron comunes.

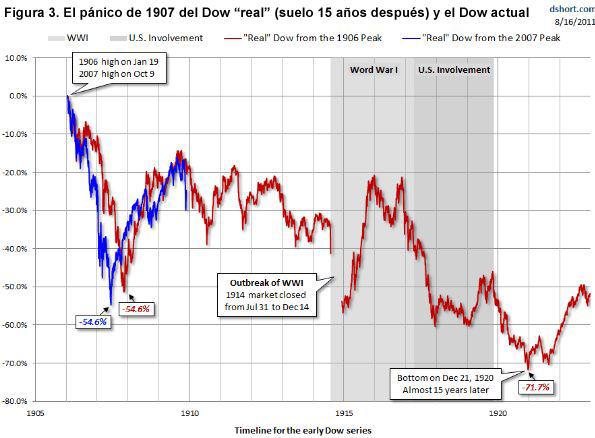

¿Fue el mínimo de 1907 el suelo del Dow Jones? Desafortunadamente, no. El suelo del mercado bajista ocurrió casi 15 años – una semana después de que Alemania firmara un armisticio con los Aliados que marcó el fin oficial de la Primera Guerra Mundial (ver figura 3).

En ambos períodos el protagonista fue una crisis financiera. Durante el pánico de 1907 pre- Reserva Federal, JP Morgan lideró un plan de rescate del sistema financiero, poniendo dinero propio junto con otros banqueros persuadidos de Nueva York. Aunque no pudo evitar el desplome de Wall Street. La Reserva Federal ha introducido una serie de tácticas para apuntalar el sistema bancario moderno. Naturalmente, hay muchas diferencias entre las dos épocas. Sin embargo, podemos sacar una conclusión del primer periodo: el mercado bajista puede prolongarse durante un largo periodo de tiempo.

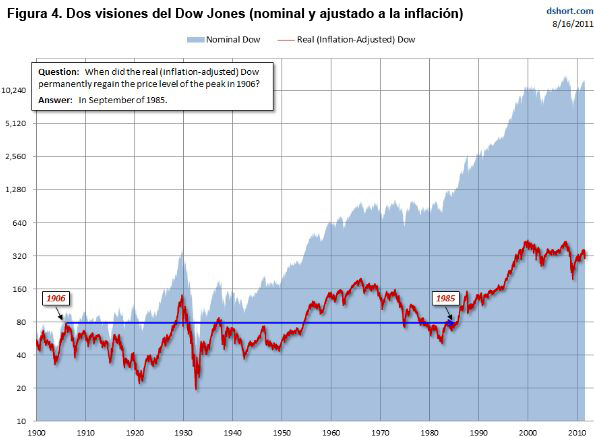

De hecho, ¿Cuándo el Dow Jones superó permanentemente el máximo de 1906? Si ajustamos el Dow Jones a la inflación: en septiembre de 1985 (ver figura 4).

Hola Ricardo:

Cuando hablamos de ajustar a la inflacción lo que se hace es detraer desde los primeros años el porcentaje de inflacción? Cómo se hace esto?

Gracias!

Ajustar a la inflación significa restarle a la bolsa el rendimiento en la medida que suben los precios.

Imaginemos que un año la bolsa sube un 3% y el coste de la vida (inflación) también sube un 3%.Es cierto que habremos ganado un 3% en bolsa, pero como el coste de la vida ha subido un 3% nuestro poder adquisitivo sigue siendo el mismo.

A grandes rasgos eso es ajustar a la inflación, y es sobre todo el histórico, ajustándose a la inflación existente en cada periodo.

Un saludo!

Buenas Ricardo

Si trazaramos una linea A/D entre los años 1900 y 1910, más o menos, nos hubiera avisado del mercado bajista que se inicio? porque en ese caso, sería una diferencia respecto a lo que ha pasado en este mes no? no sé si me explico…

un saludo!

Gracias por participar giorgi.

Lamentablemente no existen los datos para generar la línea A/D de aquella época 🙁

Como en todo, a lo largo de la historia, nada es exactamente igual, pero las similitudes y analogías pueden servir para generar los escenarios más probables en situaciones similares.

Un saludo!

Estaria bien, ver desde que tienes datos de la linea A/D cuantos mercados bajista a detectado y cuantos se le han escapado, para ver la precision de este indicador.

Un saludo!

Buena pregunta Luis.

El estudio lo tengo en el despacho y ahora estoy en la casa de vacaciones, por lo que no tengo los datos a mano.

De memoria recuerdo que desde 1965 y a cierre semanal la línea A/D ha dado aviso de todos los retrocesos superiores al 20% desde esa fecha.

En retrocesos superiores al 17% sólo no avisó de 1977 y este que hemos vivido en 2011 que va por el 17,2%.

Un saludo!

Bien en el retroceso del 1977 hubo algun otro indicador de los que manejamos ahora que nos alertara de esa situacion. Disfruta de las vacaciones

Perdon Ricardo, igual no has visto mi comentario te lo vuelvo a preguntar en el retroceso del 1977 hubo algun otro indicador de los que manejamos ahora que nos alertara de esa situacion.Gracias

Buenas tardes Luis, como no vi el símbolo de interrogación, creía que era una afirmación en lugar de una consulta. Disculpa.

Me faltan los datos del precio de los bonos (sólo disponibles desde 1978), por lo que sólo dispongo del ratio precio/dividendo y de la línea avance/descenso, y ninguno de estos indicadores avisó de los retrocesos.

Es la única excepción desde 1965 con recortes superiores al 17% junto a 2011, este tipo de sucesos no son nada frecuentes, pero pone de manifiesto algo que todos sabemos, y es que nada es infalible al 100% 😉

Es una pena no disponer de más datos de los años 30 para poder hacer un estudio más completo de estos sucesos en el invierno de Kondratiev, la época más dura para la bolsa sin lugar a dudas.

Un saludo!