![4d7ab7f1-7e82-48b8-a51a-5124ddfdc4fe[1]](https://www.losmercadosfinancieros.es/wp-content/uploads/4d7ab7f1-7e82-48b8-a51a-5124ddfdc4fe1-150x150.jpg) Creo que a estas alturas no descubrimos ningún secreto si decimos que el oro se convirtió en la inversión estrella de principio del siglo XXI. Todos recordamos encontrar tiendas de “compro oro” en casi cualquier esquina de nuestro barrio que se multiplicaban ostentadas con los crecientes precios del oro en aquellos años. Ahora bien, los ciclos nacen, se desarrollan y mueren, y es vital detectar esa muerte para ir rotando nuestras inversiones de un punto a otro.

Creo que a estas alturas no descubrimos ningún secreto si decimos que el oro se convirtió en la inversión estrella de principio del siglo XXI. Todos recordamos encontrar tiendas de “compro oro” en casi cualquier esquina de nuestro barrio que se multiplicaban ostentadas con los crecientes precios del oro en aquellos años. Ahora bien, los ciclos nacen, se desarrollan y mueren, y es vital detectar esa muerte para ir rotando nuestras inversiones de un punto a otro.

En abril de 2013 expuse las razones por las que para mi criterio el oro dejaba de tener el atractivo que tuvo en los años precedentes y los gráficos que veremos hoy, pasados más de tres años desde aquel momento así lo corroboran.

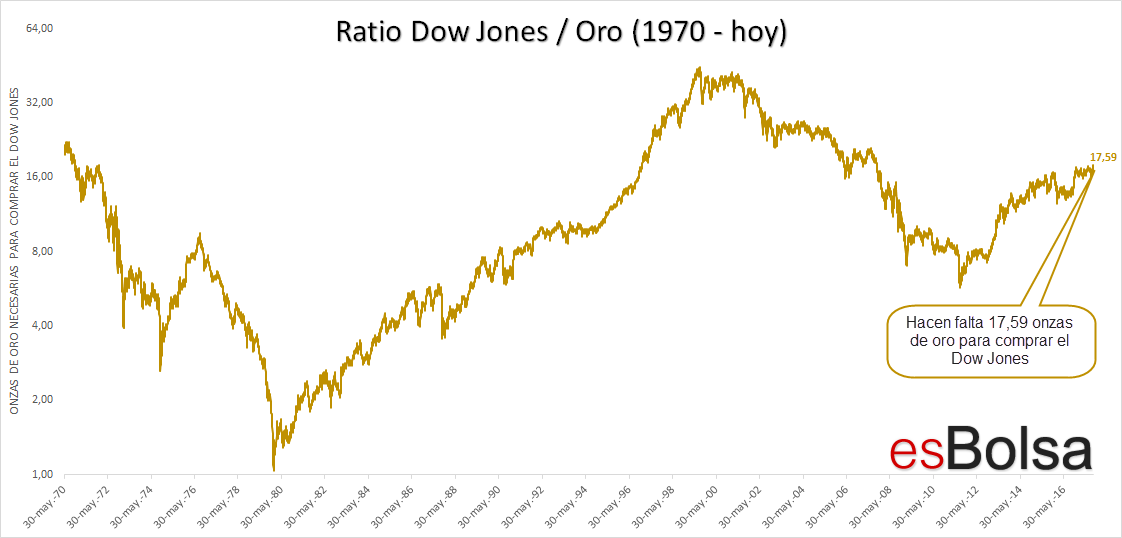

El siguiente gráfico es el resultado de dividir el Dow Jones de industriales entre el oro, es decir, una ratio que nos muestra cuántas onzas de oro son necesarias para valorar el Dow.

Tal y como se muestra, actualmente se necesitan 17,59 oz de oro para ‘comprar el Dow’, muy lejos de las 44,8 onzas que hicieron falta en 1999.

Esta forma de valorar el Dow puede resultar muy interesante desde el punto de vista cíclico para saber si resulta más rentable estar invertidos en oro o en bolsas de valores, dos grandes activos seguidos por inversores de todo el mundo.

Si la línea es ascendente significa que las bolsas rinden a mayor ritmo que el oro, mientras que si la línea es descendente, significa que el oro resulta un producto que rinde mejor que las bolsas. Obviamente, como inversores, desde un punto de vista cíclico siempre nos interesará invertir en el producto que mayor retorno nos produzca ¿verdad?

Pues veamos el resultado en los últimos 47 años:

La década de los 70 se caracterizó por una elevada inflación (ciclo inflacionista de largo plazo estudiado en el libro el código de Wall Street). Eso provocó que el oro le ganase la partida en cuanto a rendimiento a las bolsas de valores. El gráfico lo refleja con una línea descendente, resultado de que las bolsas de valores se depreciaban con respecto al oro, y por lo tanto, el metal dorado resultaba una inversión más rentable que las bolsas de valores en aquella época.

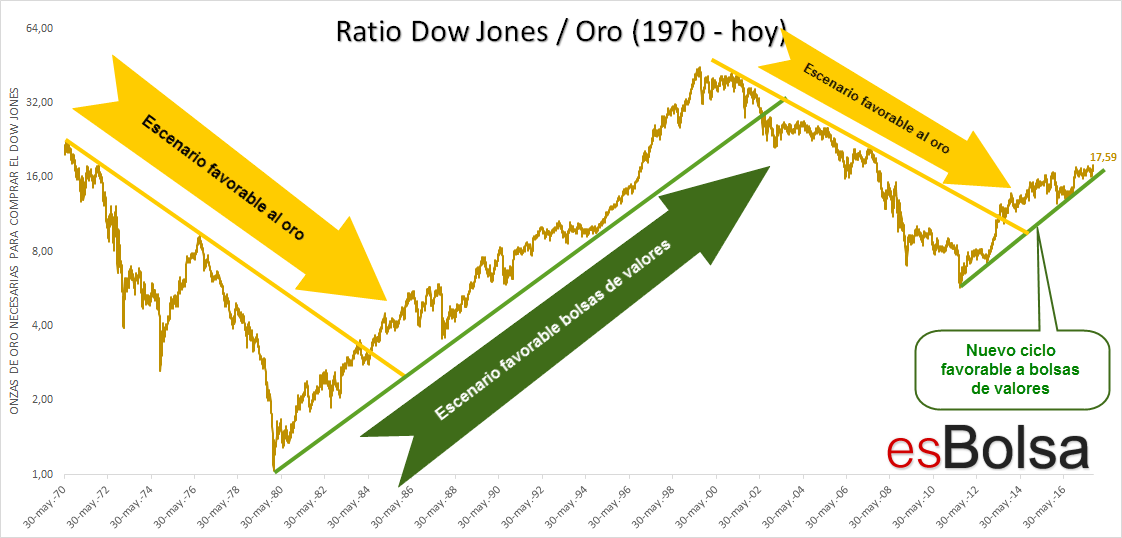

Esto cambió con la llegada de los años 80. Desde principios de los 80 hasta el estallido de la crisis “puntocom” a inicios del nuevo siglo el dinero fluía con más alegría hacia las bolsas de valores. Se pasó de prácticamente la paridad Dow/oro a ser necesarias 44,8 onzas de oro para “comprar el Dow”. No obstante, la pérdida de la tendencial alcista trazada sobre el gráfico marcaba un cambio “de modas”. Desde el año 2000-2001 el dinero fluía con más alegría hacia el oro, lo que hizo que fueran cada vez necesarias menos onzas de oro para “comprar el Dow”, lo que fue sinónimo de que la inversión en metal dorado fue más rentable que las bolsas de valores.

Los últimos años han resultado otro punto de inflexión para el largo plazo, y esta es una de las razones por las que no debemos de perder de vista estos gráficos de largo plazo, ya que resultan extremadamente útiles para detectar ciclos entre diferentes productos.

Ya avisamos en 2013 que el oro técnicamente dejaba de ser un activo interesante para nuestras carteras, de hecho, su aspecto técnico invita a mantenerse alejados, ya que su tendencia actual desde un punto de vista cíclico no es nada atractiva.

Con todo esto, y según los gráficos de largo plazo, nos encontramos de nuevo en un ciclo más favorable a las bolsas que al metal dorado.

Recuerda que los ciclos económicos y cómo sacar partido de los mismos se trata en detalle en mi libro “El código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito a todas las herramientas de esBolsa.

“El Código de Wall Street”.

“El Código de Wall Street”.

El libro de Ricardo González

¡No te quedes sin él, pide tu ejemplar aquí!