Uno de los aspectos más destacados que nos está dejando el mercado durante las últimas jornadas es la revalorización experimentada por el dólar con respecto a las principales divisas mundiales. Es por ello que hoy vamos a detenernos en el mercado de divisas para revisar los principales catalizadores que están impulsando al billete verde.

Uno de los aspectos más destacados que nos está dejando el mercado durante las últimas jornadas es la revalorización experimentada por el dólar con respecto a las principales divisas mundiales. Es por ello que hoy vamos a detenernos en el mercado de divisas para revisar los principales catalizadores que están impulsando al billete verde.

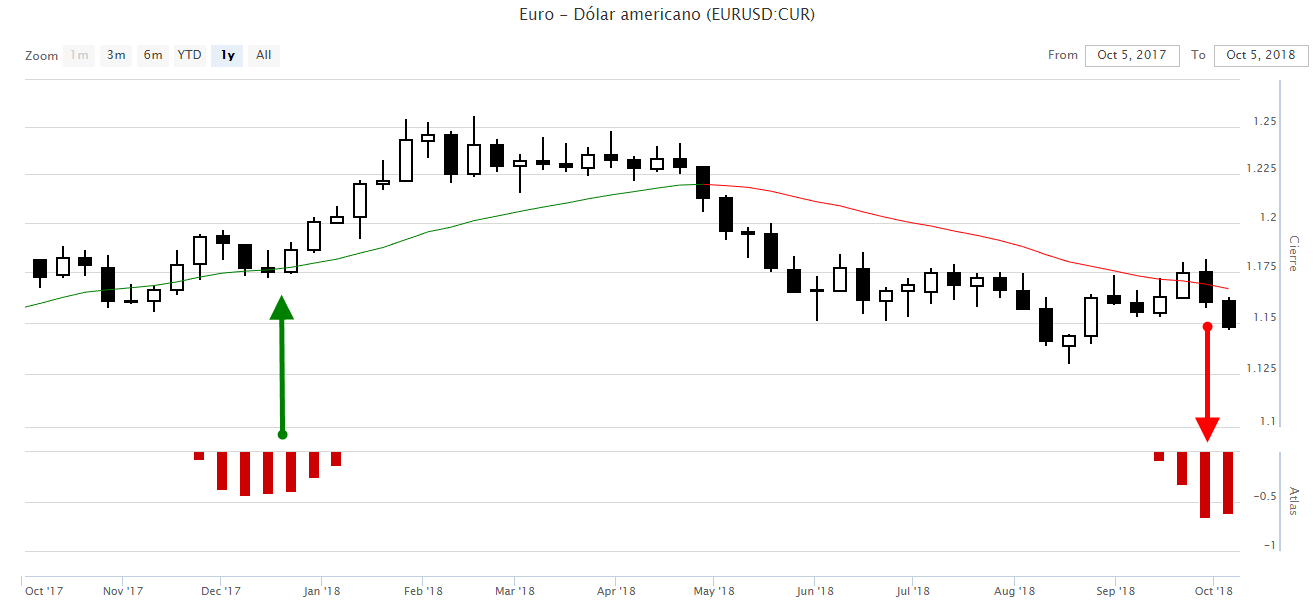

En primer lugar, revisaremos la situación técnica del Euro/Dólar:

En los últimos meses la media móvil de 30 semanas ha permanecido bajista, lo que indica que el euro tiende a depreciarse frente al dólar.

Además de la tendencia bajista hay otro aspecto relevante en el gráfico del EURUSD: El indicador Atlas está encendido.

De forma resumida, y para los que todavía no lo sepáis, el indicador Atlas calcula e identifica estrechamientos matemáticamente significativos en las Bandas de Bollinguer, ya que este suceso es preludio de un movimiento violento al alza o a la baja.

Este indicador no está diseñado para informar sobre la dirección que va a tomar la cotización en las próximas semanas, tan sólo advierte de que un movimiento fuerte se avecina en la cotización, por lo que debe de ser utilizado junto a otros indicadores que nos informen de hacia dónde es más probable (no confundir probabilidad con seguridad) la dirección de dicho movimiento.

El indicador clave en el mercado de las divisas es su tendencia. Si la tendencia es alcista y el Atlas está encendido, lo más probable es que el movimiento se produzca al alza. En cambio, si la tendencia es bajista y el Atlas está encendido, lo más probable es que el movimiento se produzca a la baja.

Dado que la tendencia actual del EUR/USD es claramente bajista, el movimiento violento que está adelantando el Atlas lo más probable es que se produzca a la baja (favorable al Dólar y contrario al Euro).

Además de la tendencia hay otro factor en lo que respecta a los flujos monetarios que provoca que me incline a pensar que el movimiento bajista del EURUSD tendrá continuidad.

La dirección de las divisas viene marcada principalmente por los diferenciales en los rendimientos de la deuda soberana. El dinero global favorece a las monedas cuya deuda soberana abona mayores intereses, especialmente si esos intereses aumentan más rápido que sus “competidores”. Centrándonos en EEUU y en Europa, en este momento, como veremos a continuación, los diferenciales en la deuda favorecen al dólar americano.

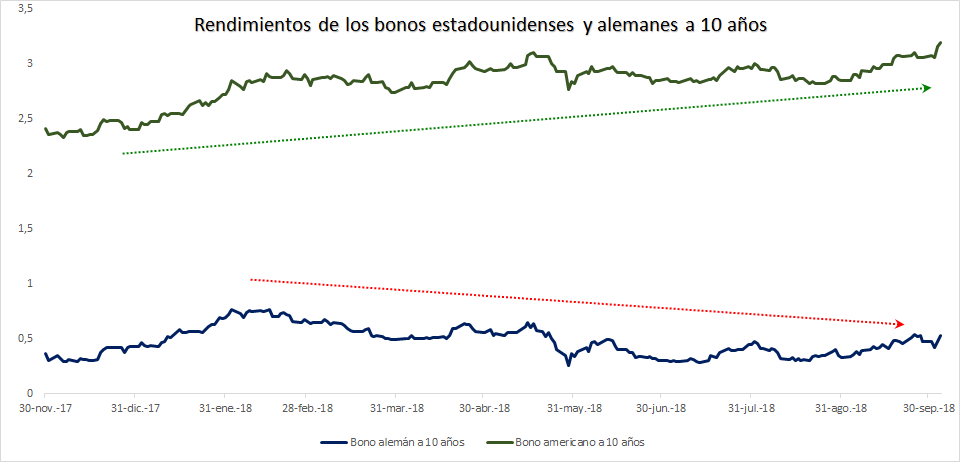

El siguiente gráfico compara los intereses pagados por la deuda a diez años de los bonos del Tesoro Americano (línea verde), con respecto a los intereses actuales del bono alemán (línea azul).

El gráfico muestra que el rendimiento de los bonos del Tesoro Americano a 10 años es mucho más alto que el de Alemania. Sin embargo, lo que más destaca en los últimos meses es que el rendimiento del Tesoro Americano ha subido a un máximo de siete años, mientras que los rendimientos de los bonos alemanes no lo han hecho. Durante 2018, el rendimiento del bono americano a 10 años ha ganado 80 puntos básicos frente a un aumento de 10 puntos básicos en la deuda germana. Esa creciente divergencia está detrás del movimiento por el cual el dinero está saliendo del euro y apostando dólar.

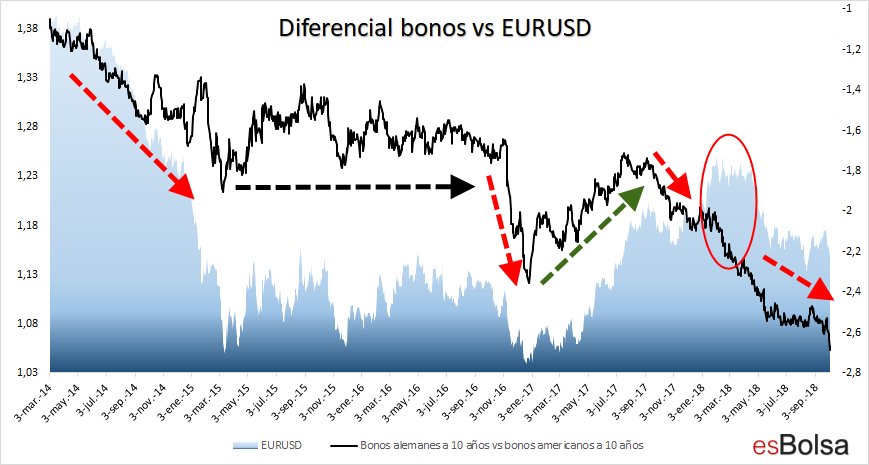

El siguiente gráfico todavía es más ilustrativo, puesto que representa con un área azul el comportamiento del par divisa EUR/USD durante los últimos años. La línea negra representa la diferencia existente entre los rendimientos de los bonos alemanes a 10 años y los bonos americanos a 10 años.

Recordemos que la rentabilidad de los bonos alemanes (actualmente en el 0,53%) es inferior desde hace años a la de los bonos americanos (actualmente en el 3,20%), por esa razón el resultado entre la diferencia de ambos resulta negativa (escala derecha del gráfico).

Entre la primavera de 2014 y la primavera de 2015 la caída en el diferencial de deuda Alemania-EEUU generó fuertes descensos en el par EUR/USD. La estabilización del diferencial de deuda a ambos lados del Atlántico, entre 2015 y 2016, generó un rango lateral en el Euro-Dólar que quedaría roto con fuerza a finales de 2016, cuando los rendimientos de los bonos americanos se incrementaron con respecto a los europeos.

En 2017 el incremento de los rendimientos pagados por la deuda alemana fue superior al de la deuda americana, favoreciendo así un movimiento alcista en el EURUSD. El diferencial Alemania-EEUU retrocedió de nuevo en la segunda mitad de 2017, empujando de nuevo al EURUSD a zonas del 1,15.

A principios de 2018 vimos una gran caída en la relación de los intereses pagados por la deuda germana con respecto a la americana (círculo rojo de la imagen). Este ajuste en la relación tardó un poco en ser acompañado por el par EUR/USD, pero finalmente la relación del tipo cambio cedió ante la evidencia de los diferenciales de deuda y, el ajuste de las divisas en contra del Euro y a favor del Dólar, sigue vigente en la actualidad.

Recuerda que toda mi metodología de inversión viene explicada en detalle en mi libro “El código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito a todas las herramientas de esBolsa.

Buenas tardes Ricardo,, gracias por el análisis, está claro que a medio plazo el euro va a debilitarse respecto al dolar,,, supongo que esta fortaleza del dolar irá en detrimento de materias primas sobre todo energéticas,,, o no?

Buenos días Jose.

La fortaleza del dólar ya hace que las materias primas agrícolas, industriales y metales preciosos estén en tendencia bajista. La única excepción actualmente son las energéticas cuya tendencia actual es alcista como suele suceder en las fases finales de ciclo.

Un saludo.